Sentencia C-293/20

DECRETO LEGISLATIVO EN DESARROLLO DE ESTADO DE EMERGENCIA QUE CREA EL IMPUESTO SOLIDARIO- Exequibilidad parcial

DECRETO LEGISLATIVO DE ESTADO DE EMERGENCIA ECONOMICA, SOCIAL Y ECOLOGICA-Competencia de la Corte Constitucional

ESTADO DE EMERGENCIA ECONOMICA, SOCIAL Y ECOLOGICA DERIVADO DE LA PANDEMIA POR COVID-19-Juicio de constitucionalidad

ESTADO DE EMERGENCIA ECONOMICA, SOCIAL Y ECOLOGICA DERIVADO DE LA PANDEMIA POR COVID-19-Exequibilidad del Decreto Legislativo 417 de 2020

DECRETOS EXPEDIDOS DURANTE ESTADOS DE EXCEPCION-Sujetos a requisitos y limitaciones formales y materiales

CONTROL DE CONSTITUCIONALIDAD DE DECRETO DECLARATORIO DE ESTADO DE EMERGENCIA ECONOMICA, SOCIAL Y ECOLOGICA-Elementos que deben verificarse

CONTROL DE CONSTITUCIONALIDAD DE DECRETO LEGISLATIVO DE DESARROLLO DE ESTADO DE EMERGENCIA ECONOMICA, SOCIAL Y ECOLOGICA-Cumplimiento de requisitos formales y materiales

POLITICA FISCAL-Definición/POLITICA FISCAL-Objetivos

La política fiscal es el instrumento que tiene el Estado para adoptar decisiones relacionadas con el gasto, el impuesto y el endeudamiento. Su objetivo es facilitar e incentivar niveles aceptables o sobresalientes de crecimiento, inflación y desempleo. También busca evitar o contrarrestar fluctuaciones económicas (ciclos económicos). Ahora bien, no solo es una herramienta para alcanzar niveles óptimos de crecimiento económico, sino que también contribuye a alcanzar otros objetivos relacionados con atender la pobreza, evitar la exclusión social y generar una mayor igualdad de oportunidades. Bajo ese entendido, la política fiscal no se sustenta solamente en una concepción redistributiva de transferencia de riquezas entre ricos y pobres, se edifica en torno a una lógica de derechos y a un principio de igualdad de acceso a cierto número de bienes considerados fundamentales.

TRIBUTACION-Razones que la justifican

La razón de ser de la tributación es financiar la actividad estatal para asegurar, de una parte, la satisfacción de necesidades insatisfechas mediante prestaciones positivas; y de otra, la garantizar que “(…) muchos de los derechos fundamentales que en apariencia implican un deber estatal de simple abstención (…) [pero] en la práctica requieren también intervenciones constantes del Estado.”

CONGRESO DE LA REPUBLICA EN MATERIA TRIBUTARIA-Escogencia de medios adecuados para alcanzar los fines de la política tributaria

AMPLIO MARGEN DE CONFIGURACION DEL LEGISLADOR EN MATERIA TRIBUTARIA-Alcance

ESTADOS DE EXCEPCION-Concepto

ESTADO DE EMERGENCIA ECONOMICA, SOCIAL Y ECOLOGICA O DE GRAVE CALAMIDAD PUBLICA-Potestad tributaria del gobierno

LEGISLADOR EXTRAORDINARIO-Facultad para establecer nuevos tributos o modificar los existentes

Conforme al artículo 215 superior, una de las competencias extraordinarias del Ejecutivo durante el estado de emergencia económica es la de establecer, en forma transitoria, nuevos tributos o modificar los existentes. Por su parte, el artículo 47 de la Ley 137 de 1994, dispone que, en un contexto de estado de emergencia económica, social y ecológica, el Gobierno tiene la facultad de “establecer nuevos tributos o modificar los existentes”. Sin embargo, no se trata de una competencia amplia, pues aquella está limitada por los objetivos de la Constitución y los principios que rigen los estados de excepción. En otras palabras, dicha atribución debe ejercerse exclusivamente para “(…) conjurar la crisis [e] impedir la extensión de sus efectos”.

DECRETO LEGISLATIVO DE DESARROLLO DE ESTADO DE EMERGENCIA ECONOMICA, SOCIAL Y ECOLOGICA EN MATERIA TRIBUTARIA-Ejercicio de facultades dentro de límites constitucionales

PRINCIPIO DE “NO TAXATION WITHOUT REPRESENTATION”-Pilar del Estado democrático liberal

DECRETO LEGISLATIVO DE DESARROLLO DE ESTADO DE EMERGENCIA-Tributos decretados no sujetos a prohibición de rentas de destinación específica

Durante un estado de excepción, el Presidente habilita la facultad impositiva en la medida en que tenga relación directa y específica con las causas que originaron la declaratoria del estado de excepción y esté encaminada a impedir la extensión de sus efectos. Estas circunstancias hacen que no sea aplicable la prohibición de establecer rentas con destinación específica a la que alude el artículo 359 superior.

PRINCIPIOS DEL SISTEMA TRIBUTARIO-Aplicación

DEBER DE TRIBUTAR-Fundamento

PRINCIPIO DE SOLIDARIDAD-Contenido y alcance

PRINCIPIO DE SOLIDARIDAD-Valor constitucional que obliga al Estado y al individuo a actuar en procura del interés general

SOLIDARIDAD-Valor constitucional/SOLIDARIDAD-Dimensiones como fundamento de la organización política

Esta Corporación ha sostenido que la solidaridad es un valor constitucional con tres dimensiones: (i) es una pauta de comportamiento conforme a la cual deben obrar las personas en determinadas ocasiones; (ii) se trata de un criterio de interpretación en el análisis de las acciones u omisiones de los particulares que vulneren o amenacen los derechos fundamentales; y, (iii) es un límite a los derechos propios.

PRINCIPIO DE SOLIDARIDAD EN EL ESTADO SOCIAL DE DERECHO-Pago de tributos por particulares

POLITICA TRIBUTARIA-Límites

(…) la política tributaria establecida por el Estado si bien se funda en el deber ciudadano y el principio de solidaridad, no puede ser excesiva al punto de afectar la calidad de vida de los ciudadanos. En tal sentido, debe sustentarse en estrictos criterios de razonabilidad y proporcionalidad que permitan la imposición de un impuesto con atención a la real capacidad contributiva de los sujetos pasivos. De esta manera, garantiza la materialización de los principios de equidad y justicia tributaria.

TRIBUTO-Concepto

PRINCIPIO DE LEGALIDAD-Reserva de ley/PRINCIPIO DE LEGALIDAD DEL TRIBUTO-Alcance

TRIBUTOS-Clasificación

IMPUESTO-Condiciones básicas/IMPUESTOS-Definición/ IMPUESTOS-Características

TASAS-Definición/TASAS-Características

TASAS E IMPUESTOS-Diferencias

CONTRIBUCIONES ESPECIALES-Fundamento y finalidad/ CONTRIBUCIONES ESPECIALES-Principal rasgo característico

CONTRIBUCIONES PARAFISCALES-Características

TRIBUTO-Elementos/TRIBUTO-Sujeto activo/TRIBUTO-Sujeto pasivo/ TRIBUTO-Base gravable/TRIBUTO-tarifa/TRIBUTO-Hecho generador

CAPACIDAD CONTRIBUTIVA-Definición

CAPACIDAD CONTRIBUTIVA-Jurisprudencia constitucional

IMPUESTOS DIRECTOS E INDIRECTOS-Distinción

PRINCIPIO DE GENERALIDAD DEL TRIBUTO-Componentes

BENEFICIO TRIBUTARIO-Criterios de razonabilidad y proporcionalidad

EXENCION TRIBUTARIA-Potestad de configuración legislativa

PRINCIPIO DE EQUIDAD TRIBUTARIA-Jurisprudencia constitucional

PRINCIPIO DE EQUIDAD TRIBUTARIA-Contenido y alcance

EQUIDAD TRIBUTARIA-Vertical y horizontal

PRINCIPIO DE JUSTICIA TRIBUTARIA-Alcances

PRINCIPIO DE EFICIENCIA DEL TRIBUTO-Alcance

PRINCIPIO DE PROGRESIVIDAD DEL TRIBUTO-Determinación de la capacidad contributiva de los sujetos

PRINCIPIO DE IRRETROACTIVIDAD DEL TRIBUTO-Fundamento/PRINCIPIO DE IRRETROACTIVIDAD DEL TRIBUTO-Alcance

FONDO DE MITIGACION DE EMERGENCIAS-Naturaleza jurídica/ FONDO DE MITIGACION DE EMERGENCIAS-Finalidad

IMPUESTO SOBRE LA RENTA/IMPUESTO SOBRE LA RENTA Y COMPLEMENTARIOS-Sujetos pasivos

IMPUESTO SOBRE LA RENTA-Establecimiento legislativo de distinciones fundadas

POTESTAD LEGISLATIVA DE GRAVAR LAS RENTAS DE TRABAJO-Límites constitucionales

RETENCION EN LA FUENTE-Sistema de recaudo anticipado/RETENCION EN LA FUENTE-No es un impuesto sino un procedimiento para el recaudo tributario/RETENCION EN LA FUENTE-Objeto

DECRETO LEGISLATIVO EN DESARROLLO DE ESTADO DE EMERGENCIA QUE CREA EL IMPUESTO SOLIDARIO-Contenido y alcance

CONTROL DE CONSTITUCIONALIDAD DE DECRETO LEGISLATIVO DE DESARROLLO DE ESTADO DE EXCEPCION-Pérdida de vigencia no inhibe su control judicial por la Corte Constitucional

TRIBUTO-Creación

TRIBUTO EN ESTADO DE EMERGENCIA ECONOMICA-Carga argumentativa en trato diferenciado

(…) la Sala insiste en que la potestad impositiva, aun en estados de excepción, está fundada en el deber general de las personas de tributar dentro de conceptos de justicia y equidad (art. 95.9 de la Carta). Este postulado significa que el Ejecutivo puede crear impuestos que tomen como sujetos pasivos a determinados grupos de personas con exclusión de otros, pero debe asumir una carga argumentativa calificada en la que justifique el trato diferenciado en términos de justicia y equidad tributaria. Ya que, si se considera que en situaciones de anormalidad institucional no es predicable el principio democrático de las contribuciones fiscales, el deber argumentativo del Gobierno Nacional es mayor, pues debe exponer de manera exhaustiva los fundamentos constitucionales para adoptar estas medidas.

SERVIDOR PUBLICO-Noción

Los servidores públicos son todas aquellas personas que trabajan para el Estado, es decir, las personas que prestan sus servicios a las entidades públicas. Según el artículo 123 Constitucional “Son servidores públicos los miembros de las corporaciones públicas, los empleados y trabajadores del Estado y de sus entidades descentralizadas territorialmente y por servicios”. Así pues, dentro del género de servidor público, la Carta establece las siguientes especies: los miembros de las corporaciones públicas, empleados públicos y trabajadores oficiales.

MIEMBROS DE CORPORACIONES PUBLICAS-Naturaleza

EMPLEO PUBLICO-Clasificación

EMPLEOS DE CARRERA-Regla general/REGIMEN DE CARRERA-Tres tipos de carreras/CARRERA JUDICIAL-Provisión de cargos

EMPLEADOS DE LIBRE NOMBRAMIENTO Y REMOCION-Naturaleza

CARGOS DE ELECCION POPULAR-Ingreso

EMPLEOS DE PERIODO FIJO

EMPLEOS TEMPORALES/EMPLEADOS SUPERNUMERARIOS-Vinculación con la Administración Pública

TRABAJADOR OFICIAL-Noción

PENSION DE VEJEZ-Definición

SISTEMA GENERAL DE SEGURIDAD SOCIAL EN PENSIONES-Régimen de prima media con prestación definida y régimen de ahorro individual con solidaridad

REGIMEN DE PRIMA MEDIA CON PRESTACION DEFINIDA Y REGIMEN DE AHORRO INDIVIDUAL CON SOLIDARIDAD-Alcance

CONTRATO DE TRABAJO-Elementos esenciales

CONTRATISTA INDEPENDIENTE-Definición

RENTISTAS DE CAPITAL-Definición

MIEMBROS DE LA FUERZA PUBLICA-Régimen prestacional especial

FUNCION PUBLICA-Finalidad

La función pública del Estado está orientada a la satisfacción de los fines constitucionales y la garantía de los derechos fundamentales. Para tal efecto, se rige por principios que determinan la prestación eficiente de dichas labores. No obstante, su esencia no se agota en aspectos orgánicos ni en simples conglomerados burocráticos. En su ejercicio concurren personas que consolidan su profesionalización, una base ética sólida y, en especial, una verdadera vocación de servicio, sacrificio y entrega, que busca alcanzar los objetivos propuestos por el Constituyente.

SERVIDOR PUBLICO-Vocación en un Estado Social de Derecho

(…) la finalidad del servicio público, dentro de un Estado Social de Derecho, está impulsada principalmente por el deseo de servir. El funcionario y el contratista del Estado ofrecen sus capacidades profesionales con el fin de satisfacer las necesidades de los ciudadanos. Su especial responsabilidad radica en el hecho de que son ciudadanos al servicio de los demás y toman decisiones que los afectan. Por esta razón, su actividad está regulada por varias normativas, con el fin de materializar los fines esenciales de servir a la comunidad, promover la prosperidad general y garantizar los principios, deberes, derechos y libertades consagrados en el ordenamiento jurídico. En definitiva, su función está encaminada a la vocación de servicio y a la satisfacción de necesidades ajenas, lo que implica dejar de lado intereses particulares en aras de anteponer el interés general.

CARGO PUBLICO-Estabilidad

TRIBUTO-Carácter confiscatorio/IMPUESTO CONFISCATORIO-Prohibición

Esta Corte ha expresado que los rasgos confiscatorios de un tributo se refieren a la proscripción de una verdadera expropiación de facto de la propiedad privada o de los beneficios de la iniciativa económica de los particulares. La jurisprudencia entiende que un tributo es confiscatorio “(…) cuando la actividad económica del particular se destina exclusivamente al pago del mismo, de forma que no existe ganancia”. La prohibición de impuestos confiscatorios deriva de la protección constitucional a la propiedad y la iniciativa privadas (artículos 58 y 333 de la Carta Política) y de los principios de justicia y equidad tributarias contenidos en los artículos 95-9 y 363 de la Constitución.

IGUALDAD ANTE LA LEY-Dimensiones

PRINCIPIO DE IGUALDAD-Contenido y alcance

Para definir el contenido y alcance del principio de igualdad resulta indispensable comparar las situaciones o circunstancias fácticas en las que se encuentran dos personas o grupos de personas, a efectos de determinar cuál es el trato que jurídicamente debe conferírseles, pues quienes se hallan en iguales o semejantes circunstancias fácticas, deben recibir el mismo trato y, quienes se encuentran en situación fáctica distinta, deben recibir un trato diferente. Ahora: ¿cómo garantizar igualdad de trato y evitar un trato injustificadamente diferente? La jurisprudencia constitucional sobre el juicio de igualdad ha advertido de manera reiterada que lo primero que debe definirse es si, en efecto, se trata de grupos de personas en idénticas o similares circunstancias o en situaciones diferentes o disímiles.

TEST DE IGUALDAD-Aplicación

PRESUPUESTO DE RENTAS-Composición

INGRESOS CORRIENTES DE LA NACION-Características/INGRESOS

CORRIENTES DE LA NACION-Clasificación

CONTRIBUCIONES PARAFISCALES-Definición

TIPOLOGIA DE FONDOS EN COLOMBIA-Fondo-entidad y fondo-cuenta

RECURSOS DE CAPITAL-Conformación

ATRIBUCIONES TRIBUTARIAS DEL EJECUTIVO DURANTE LOS ESTADOS DE EXCEPCION-Jurisprudencia constitucional

SENTENCIA DE INEXEQUIBILIDAD-Modulación de efectos temporales

SENTENCIA DE INEXEQUIBILIDAD-Efectos retroactivos

ESTADO DE EMERGENCIA ECONOMICA, SOCIAL Y ECOLOGICA-Vigencia

de las medidas adoptadas

Referencia: Expediente RE-293.

Revisión de constitucionalidad del Decreto Legislativo 568 de 15 abril de 2020, “por el cual se crea el impuesto solidario por el COVID 19, dentro del Estado de Emergencia Económica, Social y Ecológica dispuesto en el Decreto Legislativo 417 de 2020”.

Magistradas Sustanciadoras:

GLORIA STELLA ORTIZ DELGADO

CRISTINA PARDO SCHLESINGER

Bogotá, D. C., cinco (5) de agosto de dos mil veinte (2020).

La Sala Plena de la Corte Constitucional, en ejercicio de sus atribuciones constitucionales y legales, en especial de las previstas en el numeral 7º del artículo 241 de la Constitución, cumplidos todos los trámites y requisitos contemplados en el Decreto 2067 de 1991, ha proferido la siguiente:

SENTENCIA

I. ANTECEDENTES

Por medio del Decreto Legislativo 417 del 17 de marzo de 2020, el Gobierno Nacional declaró el estado de emergencia económica, social y ecológica en todo el territorio nacional, por el término de 30 días calendario, contados a partir de la vigencia del mismo.

En desarrollo de dicha declaratoria de estado de excepción, fue expedido el Decreto Legislativo 568 de 15 de abril de 2020, “por el cual se crea el impuesto solidario por el COVID 19, dentro del Estado de Emergencia Económica, Social y Ecológica dispuesto en el Decreto Legislativo 417 de 2020”.

El 16 de abril de 2020, la Secretaría Jurídica de la Presidencia de la República remitió esta normativa a la Corte para su control automático de constitucionalidad[1].

Entre el 16 y el 22 de abril de 2020, todos los magistrados de la Corte Constitucional presentaron sus impedimentos para conocer del proceso de constitucionalidad del Decreto Legislativo 568 de 2020. Estos fueron rechazados por la Sala Plena de la Corte, conformada por conjueces, en la sesión del 4 de mayo de 2020.

El asunto fue repartido al Magistrado Carlos Bernal Pulido. Mediante auto del 8 de mayo de 2020, ese despacho avocó la revisión de constitucionalidad del decreto y ordenó: (i) practicar las pruebas decretadas, (ii) fijar en lista el proceso por el término de cinco días, (iii) dar traslado al Procurador General de la Nación por el término de diez días, (iv) informar sobre el inicio del proceso al Presidente de la República y al Ministro de Hacienda y Crédito Público y, (v) convocar a varias autoridades, entidades, instituciones y agremiaciones, para intervenir en este asunto.

Una vez recibidas las pruebas, resueltas las solicitudes de medidas provisionales y surtido el trámite previsto en el Decreto 2067 de 1991, la Corte Constitucional procedió a decidir sobre la constitucionalidad del DL 568 de 2020 en la Sala Plena del 5 de agosto de 2020. No obstante, el proyecto de fallo presentado por el Magistrado Carlos Bernal Pulido fue derrotado por la mayoría de los integrantes del Tribunal. En tal sentido y con fundamento en el artículo 34.8 del Reglamento Interno de la Corporación[2], la elaboración de la sentencia correspondió a las Magistradas Gloria Stella Ortiz Delgado y Cristina Pardo Schlesinger.

II. TEXTO DE LA NORMA BAJO EXAMEN

Por la extensión del decreto, se acompaña como anexo a la presente providencia, conforme a su publicación en el Diario Oficial 51.286 del 15 de abril de 2020, pero para su mejor comprensión se transcribirá toda la parte resolutiva de la normativa objeto de control constitucional.

“DECRETO LEGISLATIVO 568 DE 2020

(abril 15)

Por el cual se crea el impuesto solidario por el COVID 19, dentro del Estado de Emergencia Económica, Social y Ecológica dispuesto en el Decreto Legislativo 417 de 2020

EL PRESIDENTE DE LA REPÚBLICA DE COLOMBIA,

En ejercicio de las atribuciones que le confiere el artículo 215 de la Constitución Política, en concordancia con la Ley 137 de 1994, “Por la cual se regulan los Estados de Excepción en Colombia” y el Decreto Legislativo 417 del 17 de marzo de 2020, “Por el cual se declara un Estado de Emergencia Económica, Social y Ecológica en todo el territorio nacional”, y

(…)

Que en mérito de lo expuesto,

DECRETA

ARTÍCULO 1. Impuesto solidario por el COVID 19. A partir del primero (01) de mayo de 2020 y hasta el treinta (31) de julio de 2020, créase con destinación específica para inversión social en la clase media vulnerable y en los trabajadores informales el impuesto solidario por el COVID 19, por el pago o abono en cuenta mensual periódico de salarios de diez millones de pesos (10.000.000) o más de los servidores públicos en los términos del artículo 123 de la Constitución Política, por el pago o abono en cuenta mensual periódico de los honorarios de las personas naturales vinculadas mediante contrato de prestación de servicios profesionales y de apoyo a la gestión vinculados a las entidades del Estado de diez millones de pesos (10.000.000) o más; y por el pago o abono en cuenta mensual periódico de la mesada pensional de las megapensiones de los pensionados de diez millones de pesos (10.000.000) o más, que será trasladado al Fondo de Mitigación de Emergencias -FOME al que se refiere el Decreto Legislativo 444 de 2020.

El valor del impuesto solidario por el COVID 19 podrá ser tratado como un ingreso no constitutivo de renta ni ganancia ocasional en materia del Impuesto sobre la renta y complementarlos.

Las liquidaciones pagadas o abonadas en cuenta a los servidores públicos en los términos del artículo 123 de la Constitución al momento de la terminación de la relación laboral, o legal y reglamentaria, no estarán sujetas al impuesto solidario por el COVID 19.

ARTÍCULO 2. Sujetos pasivos. Son sujetos pasivos del impuesto solidario por el COVID 19 los servidores públicos en los términos del artículo 123 de la Constitución Política y las personas naturales vinculadas mediante contrato de prestación de servicios profesionales y de apoyo a la gestión pública, de salarios y honorarios mensuales periódicos de diez millones de pesos ($10.000.000) o más, de la rama ejecutiva de los niveles nacional, departamental, municipal y distrital en el sector central y descentralizado; de las ramas legislativa y judicial; de los órganos autónomos e independientes, de la Registraduría nacional del estado Civil, del consejo nacional Electoral, y de los organismos de control y de las Asambleas y Concejos Municipales y Distritales.

Los pensionados con mesadas pensiónales de las megapensiones de diez millones de pesos ($10.000.000) o más también son sujetos pasivos del Impuesto solidario por el COVID 19.

Para efectos de la aplicación del presente Decreto Legislativo son contribuyentes del impuesto solidario por el COVID 19 los sujetos pasivos de que trata el presente artículo con salarios honorarios y/o mesadas pensiónales mensuales periódicos (as) de diez millones de pesos ($10.000.000) o más.

El talento humano en salud que preste sus servicios a pacientes con sospecha o diagnóstico de coronavirus COVID 19 incluidos quienes realicen vigilancia epidemiológica y que por consiguiente, están expuestos a riesgos de contagio, así como los miembros de la fuerza pública no son sujetos pasivos del impuesto solidario por el COVID 19.

ARTÍCULO 3. Hecho Generador. El hecho generador del impuesto solidario por el COVID 19 lo constituye el pago o abono en cuenta de salarios y honorarios mensuales periódicos de diez millones de pesos ($10.000.000) o más; y mesadas pensionales de las megapensiones mensuales periódicas de diez millones de pesos ($10.000.000) o más de los sujetos pasivos del impuesto solidario por el COVID 19.

Para efectos de la aplicación del presente Decreto Legislativo dentro del concepto de salario están comprendidos la asignación básica, gastos de representación, primas o bonificaciones o cualquier otro beneficio que reciben los servidores públicos como retribución directa por el servicio prestado.

No están comprendidos dentro del concepto de salario las prestaciones sociales ni los beneficios salariales que se perciben semestral a anualmente.

ARTÍCULO 4. Causación. La causación del impuesto solidario por el COVID 19 es de carácter instantáneo y se causa al momento en que se paguen o abonen en cuenta los salarios y honorarios mensuales periódicos, y las mesadas pensionales de las megapensiones mensuales periódicas de los sujetos pasivos del impuesto solidario por el COVID 19.

El período del impuesto solidario por el COVID 19 es mensual.

ARTÍCULO 5. Base Gravable. La base gravable del impuesto solidario por el COVID 19 está integrada por el valor del pago o abono en cuenta de diez millones de pesos ($10.000.000) o más a los sujetos pasivos del impuesto solidario por el COVID 19 de los salarios y honorarios mensuales periódicos, y de las mesadas pensionales de las megapensiones mensuales periódicas.

El primer millón ochocientos mil pesos ($1.800.000) del pago o abono en cuenta de los salarios y honorarios mensuales periódicos, y mesadas pensionales de las megapensiones mensuales periódicas de los sujetos pasivos no integran la base gravable del impuesto solidario por el COVID 19.

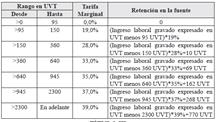

ARTÍCULO 6. Tarifa. La tarifa del impuesto solidario por el COVID 19 se determinará de manera progresiva sobre la base gravable de que trata el artículo 5 del presente Decreto Legislativo de acuerdo con la siguiente tabla y en consideración a la capacidad económica de los sujetos pasivos.

|

Rango salario en pesos |

Tarifa Bruta |

Impuesto |

|

|

Mayores o iguales a |

Menores a |

||

|

$ 10.000.000 |

$ 12.500.000 |

15% |

(Salario/Honorarios/Mesada Pensional/ menos $ 1.800.000)) x 15% |

|

$ 12.500.000 |

$ 15.000.000 |

16% |

(Salario/Honorarios/Mesada Pensional/ menos $ 1.800.000)) x 16% |

|

$15.000.000 |

$ 20.000.000 |

17% |

(Salario/Honorarios/Mesada Pensional/ menos $ 1.800.000)) x 17% |

|

$ 20.000.000 |

|

20% |

(Salario/Honorarios/Mesada Pensional/ menos $ 1.800.000)) x 20% |

ARTÍCULO 7. Administración y Recaudo del impuesto solidario por el COVID 19. La administración y recaudo del impuesto solidario por el COVID 19 estará a cargo de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales - DIAN. El impuesto solidario por el COVID 19 se recaudará mediante el mecanismo de la retención en la fuente y será trasladado al Fondo de Mitigación de Emergencias - FOME al que se refiere el Decreto Legislativo 444 de 2020.

ARTÍCULO 8. Agentes de Retención en la Fuente a título del impuesto solidario por el COVID 19. Son agentes de retención en la fuente a título del impuesto solidario por el COVID 19 los agentes de retención en la fuente del impuesto sobre la renta y complementarios que además de las obligaciones previstas en el Estatuto Tributario deberán incluir en el certificado de retención en la fuente que expiden cada año el valor de las retenciones en la fuente practicadas en el año 2020 a título del impuesto solidario por el COVID 19.

ARTÍCULO 9. Aporte solidario voluntario por el COVID 19. A partir del primero (01) de mayo de 2020 y hasta el treinta (31) de julio de 2020 los servidores públicos en los términos del artículo 123 de la Constitución Política, y las personas naturales vinculadas mediante contrato de prestación de servicios profesionales y de apoyo a la gestión pública con salarios y honorarios mensuales periódicos inferiores a diez millones de pesos ($10.000.000) podrán efectuar un aporte mensual solidario voluntario por el COVID 19 con destino al Fondo de Mitigación de Emergencias -FOME al que se refiere el Decreto Legislativo 444 de 2020 para inversión social en la clase media vulnerable y los trabajadores informales, en consideración a la capacidad económica de los aportantes solidarios voluntarios, de acuerdo con la siguiente tabla.

|

Rango salario en pesos |

Tarifa Marginal |

Aporte Voluntario |

|

|

Mayores o iguales a |

Menores a |

||

|

$0 |

$ 1.755.606 |

0% |

|

|

$ 1.755.606 |

$ 2.633.409 |

4% |

(Salario/Honorarios/ menos 1.755.606) x 4% |

|

$ 2.633.409 |

$4.389.015 |

6% |

(Salario/Honorarios/ menos 2.633.409) x 6% + 105.336 |

|

$ 4.389.015 |

$ 6.144.621 |

8% |

(Salario/Honorarios/ menos 4.389.015) x 8% + 210.672 |

|

$ 6.144.621 |

$ 8.778.030 |

10% |

(Salario/Honorarios/ menos 6.144.621) x 10% + 351.121 |

|

$8.778.030 |

$ 10.000.000 |

13% |

(Salario/Honorarios/ menos 8.778.030) x 13% + 614.462 |

Los servidores públicos en los términos del artículo 123 de la Constitución Política, y las personas naturales vinculadas mediante contrato de prestación de servicios profesionales y de apoyo a la gestión pública de salarios y honorarios mensuales periódicos inferiores a diez millones de pesos ($10.000.000) que vayan a efectuar el aporte mensual solidario voluntario por el COVID 19, deberán informarlo por escrito por cualquier medio al pagador del respectivo organismo o entidad dentro de los primeros cinco (5) días de los meses de mayo, junio y julio de 2020.

El valor del aporte solidario voluntario por el COVID 19 podrá ser tratado como un ingreso no constitutivo de renta ni ganancia ocasional en materia del impuesto sobre la renta y complementarios.

El aporte solidario voluntario por el COVID 19 de que trata el presente artículo no es aplicable al talento humano en salud que preste sus servicios a pacientes con sospecha o diagnóstico de coronavirus COVID 19 incluidos quienes realicen vigilancia epidemiológica y que por consiguiente, están expuestos a riesgos de contagio, así como los miembros de la fuerza pública.

ARTÍCULO 10. Recaudo y traslado del Aporte Solidario voluntario por el COVID 19. El recaudo y traslado del aporte solidario voluntario por el COVID 19 estará a cargo de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales - DIAN. El aporte solidario voluntario por el COVID 19 se recaudará mediante el mecanismo de la retención en la fuente y será trasladado al Fondo de Mitigación de Emergencias -FOME al que se refiere el Decreto Legislativo 444 de 2020.

ARTÍCULO 11. Agentes de Retención en la Fuente a título del aporte solidario voluntario por el COVID 19. Son agentes de retención en la fuente a título del aporte solidario voluntario por el COVID 19 los agentes de retención en la fuente del impuesto sobre la renta y complementario que además de las obligaciones previstas en el Estatuto Tributario deberán incluir en el certificado de retención en la fuente que expiden cada año el valor de las retenciones en la fuente practicadas en el año 2020 a título del aporte solidario voluntario por el COVID 19.

ARTÍCULO 12. Declaración y Pago. Dentro de los plazos previstos para la presentación y pago de la declaración de retención en la fuente, los agentes retenedores deberán presentar con pago la declaración incluyendo en el renglón que la Unidad Especial Administrativa Dirección de Impuestos y Aduanas Nacionales - DIAN señale mediante resolución los valores retenidos en la fuente a título del impuesto solidario por el COVID 19 y los valores retenidos en la fuente por el aporte solidario voluntario por el COVID 19.

Los agentes retenedores del impuesto solidario por el COVID 19 y del aporte solidario voluntario por el COVID 19 que incumplan las obligaciones sustanciales y formales serán objeto de las sanciones previstas en el Estatuto Tributario y en el artículo 402 del Código Penal.

El valor total de las retenciones en la fuente a título del impuesto solidario por el COVID 19 constituyen el valor total del impuesto y no habrá lugar a la presentación de la declaración del impuesto.

El valor total de las retenciones en la fuente a título del aporte voluntario solidario por el COVID 19 constituyen el valor total del aporte.

ARTÍCULO 13. Régimen Aplicable. Al impuesto solidario por el COVID 19 le son aplicables en lo que resulte compatible, las disposiciones sustantivas del impuesto sobre la renta y complementarios, procedimentales y sancionatorias previstas en el Estatuto Tributario.

Al aporte solidario voluntario por el COVID 19 le son aplicables en lo que resulte compatible, las disposiciones sustantivas de la retención en la fuente a título del impuesto de renta y complementarios, procedimentales y sancionatorias previstas en el Estatuto Tributario.

ARTÍCULO 14. Vigencia. El presente Decreto Legislativo rige a partir de la fecha de su publicación en el Diario Oficial.

PUBLÍQUESE, Y CÚMPLASE.

Dado en Bogotá D.C., a 15 de abril de 2020

(Siguen firmas del señor Presidente de la República y todos los ministros)

III. INTERVENCIONES Y PRUEBAS RECAUDADAS

Intervenciones

La Corte recibió 213 escritos de intervención, en los cuales se formularon 228 solicitudes en relación con la constitucionalidad del decreto sub examine[3]. El siguiente cuadro sintetiza el número de solicitudes formuladas:

|

Número de intervenciones |

Solicitud |

|

9 |

Exequibilidad |

|

160 |

Inexequibilidad |

|

34 |

Inexequibilidad parcial |

|

7 |

Exequibilidad condicionada del Decreto Legislativo en su integridad |

|

14 |

Exequibilidad condicionada de ciertos contenidos normativos del Decreto Legislativo |

|

4 |

Ninguna solicitud |

Solicitudes de exequibilidad. 9 intervinientes sostuvieron que el decreto legislativo 568 de 2020 cumple todos los requisitos formales y materiales exigidos por la jurisprudencia constitucional[4]. En términos generales, estas solicitudes se fundan principalmente en los siguientes argumentos:

|

Argumentos comunes a las solicitudes de exequibilidad |

|

(i) El impuesto solidario es conforme al principio constitucional de solidaridad. Esto, porque grava a personas en condiciones económicas privilegiadas para beneficiar a quienes se encuentran en condición de vulnerabilidad como consecuencia de la emergencia. (ii) El impuesto solidario es una medida razonable y proporcionada, pues grava a un grupo de personas con ingresos altos y estables. Lo primero, por cuanto los gravados perciben altos salarios y gozan de estabilidad especial por ser empleados públicos, pensionados o contratistas del Estado. Lo segundo, en tanto es una medida tributaria temporal y con tasas progresivas, en atención a los ingresos salariales. (iii) El impuesto solidario no desmejora los derechos sociales de los trabajadores. Porque las afectaciones patrimoniales derivadas de tributos no son, per se, desmejoras de los derechos sociales de los trabajadores. |

Solicitudes de inexequibilidad. 160 intervinientes sostuvieron que la normativa analizada es contraria a la Constitución[5]. Por tanto, solicitaron a la Corte que declararla inexequible, con fundamento principalmente en los siguientes argumentos:

|

Argumentos comunes a las solicitudes de inexequibilidad |

|

El Decreto Legislativo 568 de 2020: (i) Desconoce la prohibición de desmejora de los derechos de los trabajadores prevista por los artículos 48 y 215 de la Constitución Política. En su criterio, el referido impuesto es una norma que “reduce” salarios y “retiene” porciones de las mesadas pensionales. Los intervinientes sostuvieron que la reducción de salarios y la retención de las mesadas pensionales están proscritas por los referidos artículos de la Constitución. (ii) Vulnera el principio constitucional de igualdad prescrito por el artículo 13 de la Constitución Política. Esto, por dos razones. Primero, porque injustificadamente incluye como sujetos pasivos del “impuesto solidario” a sujetos que no están en igualdad de condiciones, a saber: (a) servidores públicos, (b) pensionados, (c) contratistas de entidades públicas y (d) funcionarios que perciben salario integral. Segundo, porque, sin justificación alguna, no incluye como sujetos pasivos del referido impuesto a los siguientes grupos: (a) trabajadores del sector privado, (b) miembros de la fuerza pública, (c) miembros de juntas directivas, (d) personas naturales rentistas de capital, (e) particulares que ejercen función pública, (f) trabajadores independientes y (g) personas jurídicas con contratos de prestación de servicios con la administración pública. (iii) El “impuesto solidario” tiene “carácter confiscatorio” y, por tanto, desconoce los artículos 34 y 58 de la Constitución Política. Esto, en atención a la tarifa desproporcionada del impuesto solidario. (iv) Vulnera el principio de confianza legítima. Esto, porque el decreto prevé un cambio abrupto en relación con los salarios y las mesadas pensionales, por lo que desconoce las legítimas expectativas de los trabajadores y pensionados frente a estos ingresos. (v) Vulnera el derecho fundamental al mínimo vital de los sujetos pasivos. Esto, porque el “impuesto solidario” reduce el ingreso disponible de los servidores públicos gravados de forma que les impide cumplir sus obligaciones financieras, alimentarias y personales. (vi) No cumple los requisitos de finalidad y motivación suficiente. Porque no define con certeza los sujetos que se beneficiarán con el recaudo de este impuesto. Por tanto, no es posible determinar si esta medida está encaminada, de forma directa y específica, a impedir la extensión de los efectos de la emergencia económica y social declarada en el Decreto Legislativo 417 de 2020. (vii) Desconoce la prohibición de doble tributación. En su criterio, el “impuesto solidario” y el “impuesto sobre la renta” tienen los mismos elementos estructurales y, en particular, gravan la misma renta laboral. Al respecto, resaltan que la prohibición de doble tributación resulta vulnerada, pues en mayo, junio y julio de 2020, “los sujetos pasivos tendrán doble retención en la fuente, a título de la misma renta: una por la renta clásica y otra por la renta excepcional”. (viii) Desconoce la prohibición de crear rentas nacionales con destinación específica. Esto, por cuanto (a) el Presidente de la República no puede crear rentas de destinación específica en ejercicio de sus facultades legislativas extraordinarias; (b) la destinación del impuesto no puede calificarse como “inversión social”, habida cuenta de que el Gobierno Nacional no llevó a cabo estudio alguno para determinar cuáles son las necesidades básicas insatisfechas de la población destinataria de los recursos, y (c) el “impuesto solidario” no se ha relacionado con políticas públicas que permitan asegurar que se cumpla su destinación específica. |

Solicitudes de inexequibilidad parcial. 34 intervinientes sostuvieron que, en términos generales, la norma cumple todos los requisitos formales y materiales exigidos por la jurisprudencia constitucional[6]. Sin embargo, presentaron las siguientes solicitudes de inexequibilidad parcial:

|

Interviniente |

Contenido normativo cuya inexequibilidad se solicita |

|

Álvaro Sala y otros[7] |

Solicitaron la inexequibilidad de los artículos 1 a 8, por cuanto, en su criterio, el “impuesto solidario”: (i) desmejora los derechos de los trabajadores, habida cuenta de la disminución de su salario; (ii) desconoce los principios de equidad tributaria, al no incluir al grupo de sujetos pasivos personas que gozan de la misma capacidad económica (trabajadores del sector privado) y equiparar a los servidores públicos con los contratistas del Estado; (iii) vulnera el derecho al mínimo vital de los servidores públicos, por cuanto impide que cumplan con sus obligaciones; (iv) trasgrede la prohibición de doble tributación, porque la renta laboral de los sujetos pasivos está gravada por otros impuestos; (v) viola el principio de certeza tributaria, por cuanto no es claro si el impuesto grava el valor nominal del salario o al que resulta tras aplicar los descuentos de ley; (vi) desconoce el principio de solidaridad porque impone un deber de todos los ciudadanos solo a los servidores públicos; (vii) atenta contra el artículo 48 de la Constitución, al gravar un derecho irrenunciable y adquirido como la mesada pensional y, por último, (viii) afecta la situación de los pensionados, quienes son sujetos de especial protección constitucional. |

|

FENALPENPOR y otros[8] |

Solicitaron la inexequibilidad de las expresiones referidas a las “mesadas pensionales de las megapensiones mensuales” de los artículos 1 a 6 del decreto. Esto, por cuanto dichas disposiciones (i) desconocen que los pensionados son sujetos de alta vulnerabilidad por la pandemia, en razón de su edad, enfermedades o estado de invalidez; (ii) vulneran el derecho al mínimo vital de los pensionados debido a que no consultan su capacidad contributiva; (iii) desconocen el principio de equidad tributaria, al equiparar, de un lado, a los trabajadores activos con los pensionados y, de otro lado, a los pensionados del régimen de prima media con los pensionados del régimen de ahorro individual y, (iv) desconocen la jurisprudencia constitucional, según la cual las “megapensiones” se refieren a las pensiones con mesadas de $21.945.075. |

|

Centro de Pensamiento de Política Fiscal de la Facultad de Derecho, Ciencias Políticas y Sociales de la Universidad Nacional de Colombia |

Solicitó la inexequibilidad de los artículos 1, 2, 3, 4, 5, 6, 7, 8 y 13, y, como pretensión subsidiaria, la inexequibilidad de la expresión “así como los miembros de fuerza pública” del artículo 2. Esto, habida cuenta de que, en su concepto, el decreto: (i) omite explicar cómo se realizará la destinación específica de los recursos a la población objetivo, por lo que no prevé criterio alguno que impida que los recursos recaudados se destinen a otras finalidades, como las previstas por el artículo 4 del Decreto Legislativo 444 de 2020; (ii) prevé que los destinatarios de los recursos recaudados a título de impuesto solidario serán la “clase media vulnerable” y los “trabajadores informales”, pero no explica que se entiende por cada una de estas categorías y porqué se encuentran en situación de vulnerabilidad; (iii) vulnera los principios de igualdad, equidad y justicia tributaria, por cuanto “aboga por la solidaridad de los particulares”, pero “solo la exige de los servidores públicos” y (iv) desconoce los principios de certeza tributaria, seguridad jurídica y capacidad económica, porque la fórmula utilizada permitió al Gobierno gravar los ingresos percibidos en abril o meses anteriores. |

Solicitudes de exequibilidad condicionada de la totalidad del decreto legislativo. 7 intervinientes sostuvieron que, en términos generales, la normativa cumple todos los requisitos formales y materiales exigidos por la jurisprudencia constitucional[9]. Sin embargo, solicitaron los siguientes condicionamientos:

|

Interviniente |

Condicionamiento |

|

Carlos Acosta |

Que “se le recomiende al señor Presidente de la República que dicho impuesto se le aplique a toda la población laboral y a las mesadas pensionales que efectivamente reciban después de descuentos de ley una suma efectiva y/o consignada en cuenta de diez millones de pesos o más pero que realmente recibe nueve o menos una afectación en su mínimo vital y en segundo lugar que la base de ese impuesto se extienda a todas las personas naturales en Colombia devenguen una suma efectiva y/o consignada en cuenta de diez millones de pesos o más, esto con el fin de no vulnerar el derecho constitucional de igualdad”. |

|

Enrique Guerrero |

Que “se declare el pago del impuesto como ingresos no constitutivos de ingreso ni ganancia ocasional”. |

|

Carlos Ramírez |

Que “el gravamen aplicado a las pensiones sea disminuido al menos en 6 o 7 puntos porcentuales en relación con el que se aplique a los salarios”. |

|

Dora Valencia |

Que “dicho impuesto debe ser voluntario y no en los topes establecidos por el Gobierno Nacional y que no debe afectar el mínimo vital de quienes son sujetos pasivos del mismo”. |

|

Saida Herreño |

Que “el impuesto no se aplique a las cuentas de cobro presentadas a la Contraloría”. |

|

Asociación Diplomática y Consular de Colombia |

Que se excluyan a “los funcionarios públicos administrativos y diplomáticos que prestan sus servicios en la planta externa” de este Ministerio “como sujetos pasivos del impuesto solidario por el COVID 19, dentro del Estado de Emergencia Económica, Social y Ecológica dispuesto en el Decreto Legislativo 417 de 2020”. |

|

Emilio Aguilar |

Que “el impuesto solidario por el COVID-19 recae únicamente sobre aquellas personas naturales que suscribieron contratos por valor superior a $10.000.000”. |

Solicitudes de exequibilidad condicionada de ciertos contenidos normativos del decreto. 14 intervinientes sostuvieron que, en términos generales, la norma cumple todos los requisitos formales y materiales exigidos por la jurisprudencia constitucional[10]. Sin embargo, solicitaron los siguientes condicionamientos frente a ciertos contenidos normativos:

|

Interviniente |

Art. |

Condicionamiento |

|

Enrique Guerrero |

2 |

Que “se amplíe sus efectos sobre todos los ciudadanos que se encuentren dentro de las categorías de ingresos y no solo se aplique a los servidores públicos”. |

|

Hugo Benavides y Aldo Castellanos[11] |

2 |

Que “se armonice con las disposiciones de la sentencia C-258/13 donde se deriva el concepto de megapensiones para aquellas que superan el tope de 25 SMLMV”. |

|

2 |

Que “no se tendrán como tales a los funcionarios del Ministerio de Relaciones Exteriores que prestan sus servicios en el exterior, esto es, en Consulados y Embajadas de Colombia en el Exterior”. |

|

|

Karen Vargas |

3 |

Que “la expresión ‘no están comprendidos dentro del concepto de salario las prestaciones sociales’, contenida en el inciso tercero del artículo 3 del Decreto 568 de 2020, en la medida en que la omisión en mencionar la posibilidad de excluir del concepto de salario el factor prestacional en el caso de los servidores públicos con pacto de salario integral implica un trato discriminatorio y regresivo frente a los servidores públicos sin pacto de salario integral” y “que la Sala establezca que los efectos de la inexequibilidad o la exequibilidad en los términos solicitados se producirán con efectos retroactivos, desde la expedición del Decreto Legislativo 568 de 2020, de tal suerte que los contribuyentes del Impuesto Solidario podrán solicitar la devolución total o parcial de los montos no debidos por concepto del impuesto”. |

|

Defensoría del Pueblo |

1, 2 y 3 |

Que “se declare la exequibilidad condicionada de los artículos 1, 2 y 3, inciso 2 del Decreto Legislativo 568 de 2020, en el entendido de que los trabajadores y contratistas vinculados al sector privado cuyos ingresos mensuales superen los $10’000.000, también son sujetos pasivos del impuesto solidario por el COVID-19 y que la percepción de ingresos superiores a dicha suma por el desarrollo de actividades subordinadas o independientes en favor del sector privado, es un hecho generador del impuesto solidario por el COVID-19”. |

|

Julián Polo |

3, 5 y 7 |

Que “los ingresos o abonos en cuenta de funcionarios públicos, pensionados y contratistas del Estado deben tener como hecho generador el ingreso efectivo en plano e igualdad, luego del descuento en el evento de los pensionados y funcionarios públicos de lo equivalente a la seguridad social y luego de deducir el 12.5% de salud y 16% o 3% según el caso con relación a los contratistas del Estado”. |

|

Eliana Beltrán |

1, 2, 3, 4, 5 y 6 |

Que “bajo el entendido que el hecho generador del impuesto, su causación y base gravable, corresponde únicamente al concepto de salario y/o asignación básica para el caso de los servidores públicos. Para el caso de los contratistas, lo será el valor sobre el cual se efectúan los aportes al sistema de seguridad social”. |

|

Eliana Beltrán |

1, 2, 3, 4, 5 y 6 |

Que “el hecho generador del impuesto, su causación y base gravable, corresponde al pago o abono en cuenta bancaria neto realizado al trabajador o contratista”. |

|

Departamento de Derecho Constitucional de la Universidad Externado de Colombia |

1, 2,

7, 9 |

Que se declaren exequibles bajo los siguientes entendidos: 1.“Reconocer la existencia de una omisión legislativa relativa producida por la no inclusión como sujetos pasivos del impuesto solidario a los empleados del sector privado que tienen ingresos superiores a los $10.000.000, y, por ende, mediante una sentencia aditiva subsanar el yerro en el que ha incurrido el ejecutivo”. 2.“Declarar la constitucionalidad condicionada de los artículos 1, 7, 9 y 10 y, determinar, por medio de una sentencia aditiva, un procedimiento que garantice la adecuada utilización de estos recursos y obedezca a criterios objetivos, transparentes y plurales”. |

|

DeJusticia |

1, 2, 3 y 5 |

Que se declaren exequibles bajo los siguientes entendidos: 1. “Declarar la exequibilidad condicionada del artículo 3º del Decreto Legislativo 568 de 2020, en el entendido de que en el caso de los contratistas del Estado el hecho generador es percibir por concepto de honorarios mensuales periódicos, una vez descontado el monto a cotizar al Sistema General de Seguridad Social que correspondería al empleador si se tratara de un servidor público, una suma igual o superior de diez millones de pesos ($10.000.000)”. 2.“Declarar la exequibilidad condicionada de la base gravable fijada en el artículo 5º del Decreto bajo estudio, en el entendido de que en el caso de los contratistas del Estado la base gravable es el valor pagado por concepto de honorarios mensuales periódicos, una vez descontado el monto a cotizar al Sistema General de Seguridad Social, una suma igual o superior de diez millones de pesos ($10.000.000)”. 3.“Declarar la exequibilidad condicionada de los artículos 1 y 2 del Decreto Legislativo 568 de 2020, “en el entendido de que también serán sujetos pasivos del impuesto solidario por el COVID 19 los trabajadores y contratistas particulares que perciban por concepto de salario u honorarios un monto igual o superior de diez millones de pesos ($10.000.000)”. |

Intervenciones ciudadanas sin solicitud. 4 intervinientes presentaron escritos sin formular solicitud alguna[14].

Pruebas recaudadas

Con el objetivo de contar con mayores elementos de juicio, el Magistrado Sustanciador ofició, mediante Auto del 8 de mayo de 2020, a la Secretaría Jurídica de la Presidencia de la República para que remitiera los reglamentos que hubiese expedido el Gobierno Nacional tendientes a ejecutar el Decreto Legislativo 568 de 2020, al igual que sus memorias justificativas y estudios de impacto fiscal.

También, ofició a la Secretaría Jurídica de la Presidencia de la República y al Ministerio de Hacienda y Crédito Público para que remitieran a la Corte la respuesta a las siguientes preguntas con los documentos técnicos e información disponible en relación con ellas:

|

Contenido Normativo |

Preguntas |

|

Consideraciones |

¿Qué se entiende por “clase media vulnerable” y “trabajadores informales”? ¿Cuáles son los criterios utilizados para identificar a las personas que pertenecen a esos grupos, a quienes se destinará el impuesto solidario? ¿Cómo se distingue a los trabajadores informales beneficiarios de la inversión social a la que se destinará este impuesto, de los trabajadores informales que integran la población vulnerable que, según las consideraciones del decreto sub examine, es atendida con las medidas adoptadas, entre otros en los Decretos Legislativos No. 419 de 2020, 458 de 2020 y 518 de 2020? ¿Cuál es el monto esperado por el recaudo del impuesto solidario por el COVID-19? Y ¿Cuáles son los costos estimados de la inversión social que se financiará con el impuesto solidario por el COVID-19? |

|

Artículo 1º |

¿Cuáles son las razones que justifican que los recursos recaudados por el impuesto solidario por el COVID-19 sean trasladados al Fondo de Mitigación de Emergencias –FOME– creado mediante el Decreto Legislativo 444 de 2020? ¿En cuál de los usos autorizados por el artículo 4 del Decreto Legislativo 444 de 2020 se enmarca la inversión social a la que se destina el impuesto solidario por el COVID-19? ¿Cómo se garantiza la destinación específica del impuesto sub examine una vez se traslada el recaudo al Fondo de Mitigación de Emergencias FOME? ¿Los rendimientos financieros por la administración de los recursos recaudados por el impuesto solidario por el COVID-19 harán unidad de caja con los demás recursos que integran el FOME? ¿El monto previsto como ingreso no constitutivo de renta o ganancia ocasional por el artículo 1 del Decreto Legislativo sub examine está sujeto a algún limite o tope máximo? |

|

Artículo 2º |

¿Por qué no se incluyeron como sujetos pasivos del impuesto los trabajadores del sector privado y las personas naturales rentistas de capital, cuyos ingresos mensuales por salarios o rentas de capital son iguales o superiores a 10 millones de pesos? ¿Por qué se equiparan los salarios de servidores públicos, los ingresos por pensiones y los ingresos brutos de las personas naturales contratistas? ¿Qué justifica que los miembros de la fuerza pública no sean sujetos pasivos de este tributo? ¿Qué justifica que únicamente se excluya del tributo al talento humano en salud que preste sus servicios a pacientes con sospecha o diagnóstico de coronavirus COVID 19? ¿Cuáles son los criterios para distinguir ex ante al talento humano en salud que preste sus servicios a pacientes con sospecha o diagnóstico de coronavirus COVID 19? |

|

Artículo 3º |

¿Por qué se incluyeron únicamente pensionados que reciben una sola prestación económica (mega pensiones) y no aquellos que perciben ingresos mensuales iguales o superiores a 10 millones de pesos por la sumatoria de 2 o más mesadas pensionales? |

|

Artículo 5º |

¿Cuáles son las razones o criterios que justificaron el monto fijado como base gravable del impuesto? |

|

Artículo 9º |

¿Qué justifica la creación de un beneficio tributario como el planteado en el artículo 9 del Decreto Legislativo sub examine? En ese sentido, ¿Qué justifica que los trabajadores del sector privado no puedan optar por pagar el aporte voluntario y acceder a este beneficio? |

El 16 de abril de 2020, la Secretaría Jurídica de Presidencia envió a la Corte el Decreto 568 de 2020 con los siguientes anexos[15]:

a. La alocución de apertura del director general de la OMS en rueda de prensa sobre COVID-19 celebrada el 11 de marzo de 2020. Este documento directamente relacionado con el considerando del decreto que afirma que el 11 de marzo la OMS declaró que la COVID-19 es una pandemia, por lo que instó a los Estados a tomar acciones urgentes para mitigar el contagio.

b. La Resolución 385 del 12 de marzo de 2020 del Ministerio de Salud y Protección Social “Por la cual se declara la emergencia sanitaria por causa del coronavirus COVID-19 y se adoptan medidas para hacer frente al virus”. Este documento directamente relacionado con el considerando que afirma que el Ministerio de Salud y Protección Social expidió resolución donde establece disposiciones destinadas a la prevención y contención del riesgo epidemiológico asociado al COVID-19.

c. El documento del Ministerio de Salud y Protección Social “Situación actual: nuevo coronavirus (COVID-19)” del 13 de abril de 2020. Esto directamente relacionado con el considerando de que, pese a las medidas adoptadas, el Ministerio de Salud y Protección Social reportó el 13 de abril de 2020 112 muertes y 2.853 casos confirmados en Colombia.

d. Los documentos de la OMS “Coronavirus disease 2020 (COVID-19) situation report 57, 62, 63, 79, 89, 81, 82, 83 y 84” del 17, 21 y 23 de marzo de 2020 y 8, 9, 19, 11, 12 y 13 de abril de 2020. Estos documentos directamente relacionados con el considerando de los casos de COVID-19 reportados por la OMS.

e. El documento de la OMS “Coronavirus disease (COVID-19) Pandemic latest update” del 13 de abril de 2020 que sustenta el considerando relacionado con que la OMS, para el 13 de abril de 2020, había confirmado 1.812.734 casos, 113.675 fallecidos y 213 territorios con casos de coronavirus.

f. El documento del Departamento Administrativo de la Función Pública referente a la “Información empleos potenciales contribución transitoria en nación y territorio” Esto relacionado con la consideración de que el director de Desarrollo Organizacional de la Función Pública remitió certificación cuantitativa sobre el número de servidores públicos comprendidos dentro de los rangos que representan el potencial universo de contribuyentes del impuesto solidario por el COVID-19.

g. El documento de Colombia Compra Eficiente de radicado CCE-DES-FM-17 del 11 de abril de 2020. Directamente relacionado con el considerando de que Colombia Compra Eficiente remitió certificación cuantitativa sobre el número de contratistas comprendido dentro de los rangos que representan el potencial universo de contribuyentes del impuesto.

El despacho recibió, además, un memorial del 10 de julio de 2020 que remitía el “Informe del Ministerio de Hacienda y Crédito Público sobre la reducción de los ingresos corrientes de la nación por $23,731 billones como consecuencia de la emergencia económica, social y ecológica ocasionada por el coronavirus COVID-19” suscrito por la directora general de presupuesto público nacional del Ministerio de Hacienda y Crédito Público[16]. A continuación, se presenta la síntesis de lo expuesto en el informe.

La crisis derivada de la pandemia ha tenido repercusión en los ingresos corrientes de la Nación como consecuencia de las medidas que se debieron adoptar para contrarrestarla. Como consecuencia de eso, ha caído el precio del petróleo, sector que representa cerca del 10% de los ingresos corrientes del Gobierno Nacional. Las finanzas públicas también sufrieron choques importantes por el aislamiento preventivo obligatorio, cierre de fronteras y restricciones de movilidad. Esto implicó una reducción significativa en ingresos tributarios y no tributarios esperados en el año.

En el marco de la emergencia, el Gobierno adoptó medidas tributarias como la exención del IVA a varios productos, la reducción de la tarifa del impuesto al consumo, la exclusión del IVA para arriendos comerciales, tres días sin IVA, modificaciones arancelarias sobre equipos médicos, bienes de aseo y otros insumos en fabricación de alimentos. También estableció un procedimiento abreviado para la devolución y compensación de saldos a favor de contribuyentes del IVA, impuesto sobre la renta y complementarios, se ampliaron plazos para la presentación de la declaración de renta, entre otras medidas.

Conforme a lo anterior, la Nación presenta un faltante de recursos para cerrar la vigencia fiscal de 2020 y atender las apropiaciones del Presupuesto General de la Nación. Por esta razón, se redujo el aforo de recursos de ingresos corrientes no percibidos como consecuencia de los efectos de la pandemia en la economía. Como consecuencia, fue adicionada proporcionalmente la fuente de financiación mediante la asignación de recursos de capital originalmente prevista en el artículo 1º de la Ley 2008 de 2019 de ingresos corrientes de la Nación por recursos de capital en el Presupuesto General de la Nación, en la suma de veintitrés billones setecientos treinta y un mil millones de pesos para contrarrestar la afectación de la estabilidad económica y social que genera la emergencia.

Finalmente, ese despacho recibió un memorial de la Secretaría Jurídica de la Presidencia de la República con fecha del 19 de mayo de 2020, mediante el cual remitió las pruebas solicitadas en el Auto del 08 de mayo de 2020 y en los Oficios No. OPC-567/20 y OPC-568/20 del 11 de mayo de 2020[17]. Dicho memorial venía acompañado de:

a. Copia del documento titulado “Informe del Ministerio de Hacienda y Crédito Público sobre la solicitud del numeral 3.2 del ordinal tercero del auto de pruebas del 8 de mayo de 2020 -Exp. RE-293, Oficio N. OPC 568/20 (Decreto legislativo 568 de 2020)” de fecha 19 de mayo de 2020, suscrito por el Director General de Política Macroeconómica del Ministerio de Hacienda y Crédito Público.

b. Copia del “Informe de la Policía Nacional de Colombia sobre la solicitud del numeral 3.2 del ordinal tercero del autor de pruebas del 8 de mayo de 2020 -Exp. RE-293 (Decreto legislativo 568 de 2020” de fecha 18 de mayo de 2020, suscrito por el Secretario General de la Policía Nacional.

c. Copia del “Informe en relación con el expediente RE-293 control de constitucionalidad del Decreto Legislativo 568 del 15 de abril de 2020 Por el cual se crea el impuesto solidario por el COVID-19, dentro del Estado de Emergencia Económica, Social y Ecológica dispuesto por el Decreto Legislativo 417 de 2020” de fecha 18 de mayo de 2020, suscrito por la Subdirección de Gestión Normativa y Doctrina de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales DIAN.

d. Copia del concepto del 23 de abril de 2020 emitido por la Subdirección de Gestión Normativa y Doctrina de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales DIAN y dirigido al Consorcio del FOPEP sobre el impuesto solidario por el COVID-19.

e. Copia del documento “Variación plantas de personal” emitido por el Director de Desarrollo Organizacional del Departamento Administrativo de la Función Pública del 19 de mayo de 2020.

f. Copia de la certificación suscrita por el Secretario General del Ministerio de Hacienda y Crédito Público del 19 de mayo de 2020, que acredita que no se han expedido decretos reglamentarios en desarrollo del Decreto Legislativo 568 de 2020.

g. Copia de la certificación suscrita por el Director General de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales DIAN de fecha 19 de mayo de 2020, que acredita la expedición de la Resolución 00047 del 14 de mayo de 2020 en desarrollo del Decreto Legislativo 568 del 15 de abril de 2020.

h. Copia de la Resolución 00047 del 14 de mayo de 2020 de la Unidad Administrativa Especial Dirección e Impuestos y Aduanas Nacionales DIAN “Por el cual se prescribe el formulario 350 Declaración de Retención en la Fuente para el cumplimiento de las obligaciones tributarias en el año 2020 y siguientes”.

A continuación, la Sala presenta la síntesis de la respuesta enviada por el Ministerio de Hacienda a las preguntas formuladas para los diferentes contenidos normativos.

- En relación con el Decreto Legislativo 568 de 2020 en general:

Señala que se entiende por clase media vulnerable el porcentaje de la población correspondiente a la categoría “población vulnerable” según la clasificación de las condiciones socioeconómicas del Sistema de Identificación de Potenciales Beneficiarios de Programas Sociales – Sisbén IV y su equivalente en el Sisbén III. Y que se entiende por trabajador informal a los trabajadores que no cotizan a través de la Planilla Integral de Liquidación de Aportes PILA.

El criterio para determinar los potenciales beneficiarios será la población vulnerable que no haya sido cubierta por el Programa Ingreso Solidario del Decreto Legislativo 518 de 2020. Esta selección se llevará a cabo a través de la Base Maestra desarrollada por el DNP, herramienta que cuenta con la información necesaria para identificar la población a la que va dirigida la inversión.

Se estimó un recaudo de $287 mil millones, de los cuales $150,7 mil millones provienen de servidores públicos, $42,1 mil millones de personas naturales con contratos de prestación de servicios y $94,2 mil millones de pensionados. Esto sin incluir aportes voluntarios.

El costo estimado de la inversión corresponde al mismo valor estimado del recaudo debido a que la finalidad del impuesto es atender necesidades de inversión social en la clase media vulnerable y trabajadores informales.

- Como respuesta a las preguntas relacionadas con el artículo 1º del decreto, el informe presentó lo siguiente:

La razón que justifica que los recursos recaudados sean trasladados al Fondo de Mitigación de Emergencias FOME creado mediante Decreto Legislativo 444 de 2020 es que a través de ese mecanismo se han financiado los programas sociales implementados en el marco de la emergencia, a saber: i) Programa Ingreso Solidario; ii) pago extraordinario de los programas sociales del Estado; iii) Programa de compensación adelantada de IVA, iv) Programa de apoyo al empleo formal.

El artículo 4º del Decreto Legislativo 444 de 2020 sobre el uso de los recursos del FOME dispone que se pueden usar para atender las necesidades adicionales de recursos que se generen por parte de las entidades que hacen parte del Presupuesto General de la Nación. El recaudo del impuesto tendrá como destinación específica la inversión social para personas que pertenecen a clase media vulnerable y trabajadores informales y se llevará a cabo a través de las entidades que forman parte del Presupuesto General de la Nación, por lo que se contempla dentro del artículo 4º de esa normativa.

La destinación específica del impuesto está garantizada porque el FOME es un fondo cuenta sin personería jurídica del Ministerio. Los fondos cuenta permiten un manejo independiente de los recursos. Además, corresponden a una categoría propia en la clasificación de rentas estatales, por lo que respeta los principios que regulan la contabilidad general y las normas y principios de la Ley Orgánica de Presupuesto. Adicionalmente, el FOME cuenta con un Comité de Administración que se encarga de distribuir los recursos con base en criterios de pertinencia, proporcionalidad, conveniencia y relación con los usos del fondo. El sistema jurídico también establece sanciones penales y disciplinarias para los funcionarios que utilicen recursos de destinación específica para otros fines.

Dado que el decreto no indica ninguna regla particular frente a los rendimientos obtenidos por su administración, según lo indicado en el Decreto Legislativo 444 de 2020, esos rendimientos harán unidad de caja al interior del FOME junto con los rendimientos que se generen por los demás recursos administrados en el mismo fondo.

De acuerdo con el Estatuto Tributario, los ingresos no constitutivos de renta ni ganancia ocasional no se encuentran limitados a tope alguno, como tampoco lo están los ingresos catalogados como tales en el decreto.

- En relación con las inquietudes sobre el artículo 2º del Decreto Legislativo 568 de 2020:

No se incluyeron como sujetos pasivos del impuesto a trabajadores del sector privado y a personas naturales rentistas de capital cuyos ingresos son iguales o superiores a 10 millones de pesos. Lo anterior, porque, en virtud de las políticas de conservación de empleo en el sector público, no se evidencia la misma afectación a los ingresos en este sector. Por su parte, la población que recibe mesadas pensionales goza de alta certeza tanto de su ingreso presente como futuro, lo que los ubica en una situación privilegiada frente a empleados del sector privado. El impuesto no incluye a la totalidad de los habitantes debido a que, bajo el criterio de proporcionalidad y el principio de solidaridad, se consideró la capacidad de los contribuyentes no solo a partir del valor de sus ingresos sino a la estabilidad en los mismos. Por esta razón, también se equiparan los salarios de servidores públicos, ingresos por pensiones e ingresos brutos de personas naturales contratistas.

Los miembros de la Fuerza Pública no son sujetos pasivos del impuesto porque han prestado su apoyo con el fin de garantizar el control de la población en el marco de la medida de aislamiento preventivo obligatorio. Esto implica que están expuestos de manera inminente al contagio del virus en jornadas laborales extensas. Al hacer un balance entre aporte a la sociedad y riesgos asumidos, se considera proporcional excluir a este grupo[18].

El talento humano en salud que preste servicios a pacientes con sospecha o diagnóstico de COVID-19 se excluye por el nivel de exposición al riesgo y el servicio social que prestan en atención a la pandemia. Su aporte solidario se evidencia en sus labores. Corresponde a las entidades públicas que actúen como agentes retenedores del impuesto identificar a estas personas. Los perfiles se definen por el Ministerio de Salud y Protección Social de acuerdo con el nivel de exposición que tenga el personal al COVID-19.

- En relación con las inquietudes sobre el artículo 3º del Decreto Legislativo 568 de 2020:

El informe de la Subdirección de Gestión Normativa y Doctrina de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales señala que son sujetos pasivos del impuesto las personas naturales que reciban pensiones de 10 millones o más, sin consideración del régimen pensional, del origen de la pensión o cualquier otra consideración. Este concepto precisa que se deben sumar todos los pagos o abonos en cuenta por concepto de mesadas pensionales para determinar la obligación. En ese sentido, son sujetos pasivos también los pensionados que reciban dos o más pensiones mensuales periódicas cuya sumatoria equivalga a 10 millones o más.

Sobre el artículo 5º del Decreto Legislativo 568 de 2020, la respuesta analizó la información reportada en la Planilla Integrada de Liquidación de Aportes PILA por empleadores de servidores públicos y afirma que: “Bajo ese criterio, se identificaron 1.086.246 servidores públicos, de los cuales 1.063.817 tienen ingresos mensuales inferiores a 10 millones, lo que representa el 97,9% de estos trabajadores. Con el fin de establecer el impuesto sobre la población con mayor capacidad de pago, se tomó como referencia ese valor que representa alrededor de 6,5 veces el salario promedio de la economía. Es decir, un servidor con ingresos superiores a 10 millones tiene ingresos 6,5 veces más altos que el colombiano promedio y sus ingresos son superiores al 98% del resto de servidores públicos. En el caso de los pensionados, se identificó un total de 2.170.251, de los cuales 2.151.782 tienen mesadas inferiores a 10 millones, lo que representa el 99,1% de los pensionados”.

- En relación con las preguntas sobre el artículo 9º del Decreto Legislativo 568 de 2020:

En la medida en que el aporte voluntario es opcional, se le otorgó un beneficio fiscal con el objetivo de hacerlo más atractivo para que la mayor cantidad de personas lo realicen. Dentro de las facultades otorgadas en estado de emergencia, la Constitución indica que se puede establecer o modificar tributos, lo que cobija la creación de beneficios fiscales. El Estatuto Tributario incluye varios ingresos no constitutivos de renta ni ganancia ocasional creados bajo facultades constitucionales, por lo que el Gobierno está facultado para incluir este beneficio.

El decreto únicamente se dirige a servidores públicos, contratistas del Estado y pensionados. En ese sentido, los trabajadores del sector privado no pueden optar por pagar el aporte voluntario para acceder al beneficio.

Finalmente, la Subdirección de Gestión de Normativa y Doctrina de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales DIAN, remitió un informe con el propósito de aclarar las inquietudes en relación con la interpretación del impuesto solidario dentro del control de constitucionalidad. El informe se fundamenta en los conceptos 469 de abril de 2020, 513 de mayo de 2020, 530 de mayo de 2020 y 559 de mayo de 2020, que constituyen doctrina oficial emitida por la DIAN. En dicho documento, describió el contenido y el alcance del tributo analizado por la Corte.

IV. CONCEPTO DEL PROCURADOR GENERAL DE LA NACIÓN

El 14 de junio de 2020, el Procurador General de la Nación solicitó a la Corte declarar EXEQUIBLE el Decreto Legislativo 568 de 2020. En su criterio, la normativa sub examine cumple todos los requisitos formales y materiales de constitucionalidad de los decretos legislativos de desarrollo de los estados de excepción. A juicio del Procurador, el impuesto solidario es una medida adoptada para facilitar los apoyos económicos a grupos vulnerables y no contraviene la prohibición de desmejora de los derechos sociales de los trabajadores, por cuanto la medida: (i) es de naturaleza tributaria, (ii) es temporal y extraordinaria, (iii) está fundada en el principio de solidaridad y (iv) no es arbitraria, por cuanto no implica una carga desproporcionada para los sujetos pasivos. Por último, sostuvo que la determinación de los sujetos obligados al pago del impuesto no desconoce el principio de igualdad, porque afecta a un sector que tiene una mejor fuente de ingresos para beneficiar a los menos favorecidos, que están en posición laboral precaria.

V. CONSIDERACIONES DE LA CORTE CONSTITUCIONAL

Competencia

1. En virtud de lo dispuesto en el artículo 241 numeral 7° de la Carta[19], la Corte Constitucional es competente para ejercer el control automático de constitucionalidad de que trata el parágrafo del artículo 215 superior, ya que el Decreto Legislativo 568 del 15 de abril de 2020 fue adoptado al amparo de la declaratoria previa de emergencia económica, social y ecológica.

Asunto bajo revisión y problema jurídico

2. Mediante Decreto Legislativo 417 del 17 de marzo de 2020, el Presidente de la República, con la firma de todos los ministros, declaró el estado de emergencia económica, social y ecológica en todo el territorio nacional, por el término de 30 días calendario. Esta medida fue adoptada con fundamento en: i) la situación de salud pública mundial generada por el nuevo coronavirus; y, ii) las afectaciones socioeconómicas ocasionadas por las medidas sanitarias adoptadas para contener la pandemia del COVID-19. Adicionalmente, manifestó iii) la agravación de la situación a raíz de la caída internacional de los precios del petróleo y la incertidumbre de los mercados.

Esta normativa fue declarada exequible por la Sentencia C-145 de 2020[20]. En dicha providencia, la Corte consideró que el decreto legislativo superaba los presupuestos formales y sustantivos exigidos por el ordenamiento constitucional. Esta decisión es de especial relevancia, pues otorgó validez a las consideraciones planteadas por el Gobierno Nacional para justificar la declaratoria del estado de emergencia económica, social y ecológica, razones que en gran parte son retomadas al sustentar las medidas contempladas en el decreto ahora objeto de control. En efecto, la declaratoria de emergencia se fundamentó en el brote de COVID-19, que ha sido declarado pandemia por la Organización Mundial de la Salud (OMS) y que, por sus características, ha generado una grave calamidad pública, que además constituye una fuerte afectación al orden económico y social del país.

3. En desarrollo de dicha declaratoria de estado de excepción, fue expedido el Decreto Legislativo 568 del 15 de abril de 2020 “por el cual se crea el impuesto solidario por el COVID 19, dentro del Estado de Emergencia Económica, Social y Ecológica dispuesto en el Decreto Legislativo 417 de 2020”. Las consideraciones de la normativa reconocen que los efectos derivados de las circunstancias que motivaron la declaratoria del estado de emergencia económica afectan el derecho al mínimo vital de la clase media y de los trabajadores informales. En tal sentido, precisó que era necesario adoptar medidas excepcionales para otorgar apoyos económicos a dicha población.

Para lograr estos objetivos, el decreto contiene dos medidas: de una parte, crea el impuesto solidario por el COVID-19; y de otra, establece el aporte solidario por esa misma razón. En ambos casos define sus elementos y excepciones. En relación con el tributo, dispuso que se causa entre el 1º de mayo y el 31 de julio de 2020. La destinación de los recursos recaudados es la inversión social en la clase media vulnerable y en los trabajadores informales. Su administración está a cargo del FOME. Los sujetos pasivos del impuesto son: i) los servidores públicos en los términos del artículo 123 de la Constitución que devenguen un salario mensual de $10.000.000.oo o más; ii) las personas naturales contratistas del Estado de servicios profesionales y de apoyo a la gestión pública; y, iii) los pensionados, siempre que perciban pensiones mensuales de $10.000.000.oo o más. Están excluidos del gravamen el talento humano en salud que preste sus servicios a pacientes con sospecha o diagnóstico de COVID-19; quienes realizan vigilancia epidemiológica y los miembros de la Fuerza Pública. El valor del impuesto podrá ser tratado como un ingreso no constitutivo de renta ni ganancia ocasional en materia del impuesto de renta y complementarios.

Para efectos de establecer el hecho generador, la norma establece que el concepto de salario comprende: asignación básica, gastos de representación, primas o bonificaciones o cualquier otro beneficio que reciban los sujetos pasivos como retribución directa por el servicio prestado. No están comprendidas las prestaciones sociales ni los beneficios salariales que los funcionarios perciben semestral o anualmente. La base gravable contempla la exclusión de los primeros $1.800.000.oo pagados y la tarifa es diferencial, pues oscila entre el 15% y el 20% según el ingreso percibido. Las reglas sobre administración, recaudo y los agentes de retención están definidas en los artículos 7º y 8º del decreto.

Sobre el aporte solidario, la normativa consagró su aplicación entre el 1º de mayo y el 31 de julio de 2020 y únicamente a cargo de servidores públicos y contratistas de servicios profesionales y de apoyo a la gestión con salarios y honorarios inferiores a $10.000.000.oo de pesos, que voluntariamente lo quisieran aportar. El destino del recaudo es el FOME y está destinado a la inversión social en la clase media vulnerable y los trabajadores informales. El artículo 9º establece la tarifa del aporte, la manera en que debe efectuarse y la exclusión de su recaudo a personas que hagan parte del talento humano en salud o sean miembros de la Fuerza Pública. El valor del aporte podrá ser tratado como un ingreso no constitutivo de renta ni ganancia ocasional en materia del impuesto de renta y complementarios.

Los artículos 10, 11 y 12 disponen las reglas sobre recaudo, traslado, agentes de retención, declaración y pago. Por su parte, el artículo 13 establece disposiciones comunes sobre la aplicación del régimen del impuesto sobre la renta y complementarios y de retención en la fuente para dichas medidas. Finalmente, el artículo 14 establece la vigencia del decreto.

La mayoría de los intervinientes[21] solicitaron a la Corte declarar inexequible el decreto. Otros coincidieron en pedir la inexequibilidad parcial[22] o la exequibilidad condicionada general[23] o parcial de la normativa[24]. Finalmente, algunos insistieron en la exequibilidad de las medidas[25]. Por su parte, el Procurador General estimó que la norma analizada debe declararse exequible.

4. Planteado el asunto, los problemas jurídicos que debe resolver la Corte son los siguientes:

- Determinar si el impuesto solidario por el COVID-19 y las normas que lo hacen operativo -aplicables entre el 1º de mayo y el 31 de julio del presente año- y cuyos sujetos pasivos son i) los servidores públicos con salario igual o superior a $10.000.000.oo; ii) las personas naturales contratistas del Estado de servicios profesionales y de apoyo a la gestión pública con ese mismo valor del contrato; y, iii) los pensionados, siempre que perciban pensiones mensuales de $10.000.000.oo o más- se ajustan a la Constitución.

- Establecer si el aporte solidario y las normas que lo hacen operativo -aplicables entre el 1º de mayo y el 31 de julio- y únicamente a cargo de servidores públicos y contratistas de servicios profesionales y de apoyo a la gestión con salarios y honorarios inferiores a $10.000.000.oo de pesos, que voluntariamente lo quisieran aportar- son compatibles con la Carta.