Sentencia C-493/19

DEMANDA DE INCONSTITUCIONALIDAD-Competencia de la Corte Constitucional

ACCION PUBLICA DE INCONSTITUCIONALIDAD-Democracia participativa/ACCION PUBLICA DE INCONSTITUCIONALIDAD-Derecho político

DEMANDA DE INCONSTITUCIONALIDAD-Requisitos mínimos

CONCEPTO DE VIOLACION EN DEMANDA DE INCONSTITUCIONALIDAD-Jurisprudencia constitucional

CONCEPTO DE VIOLACION EN DEMANDA DE INCONSTITUCIONALIDAD-Razones claras, ciertas, específicas, pertinentes y suficientes

ENTIDADES TERRITORIALES-Facultad de administrar recursos y establecer tributos

ENTIDADES TERRITORIALES-Autonomía para la gestión de sus intereses, dentro de los límites de la Constitución y la Ley, pudiendo administrar los recursos y establecer los tributos necesarios para el cumplimiento de sus funciones

AUTONOMIA DE ENTIDADES TERRITORIALES-Límites en establecimiento de tributos

Con todo, dicha potestad no es absoluta. Aunque las entidades territoriales gozan de autonomía para la gestión de sus intereses, en los términos anotados, se encuentran sometidas a los límites que establecen la Constitución y la ley. Tal limitación, conveniente precisar, es admisible en la medida en que articula dos principios constitucionales, a saber: el principio de República unitaria y el principio de autonomía fiscal territorial. De allí que la competencia para determinar los elementos estructurales de la obligación tributaria (sujeto activo, sujeto pasivo, hecho generador, base gravable y tarifa), sea concurrente entre la nación y las entidades territoriales

IMPUESTO UNIFICADO BAJO EL REGIMEN SIMPLE DE TRIBUTACION-Objetivo

El régimen Simple de tributación, regulado en el artículo 66 demandado, tiene como fines: (i) reducir las cargas formales y sustanciales, (ii) impulsar la formalidad y (iii) facilitar el cumplimiento de la obligación tributaria de los contribuyentes que voluntariamente opten por acogerse a este régimen

IMPUESTO UNIFICADO BAJO EL REGIMEN SIMPLE DE TRIBUTACION-Características

REGIMEN SIMPLE DE TRIBUTACION-Contenido

El Simple, concebido como un modelo de tributación opcional que sustituye el impuesto sobre la renta e integra el impuesto nacional al consumo y el impuesto de industria y comercio consolidado, a cargo de los contribuyentes que opten por acogerse voluntariamente a este, contribuye y genera estímulos para que, (i) los contribuyentes se formalicen y, en esa medida, (ii) se atenúe la evasión tributaria y se incentive un mayor recaudo tributario, tanto a nivel nacional como territorial

REGIMEN SIMPLE DE TRIBUTACION-Integración del impuesto

AUTONOMIA FISCAL DE ENTIDADES TERRITORIALES-Límites

Para la Sala, este régimen no incide de forma desproporcionada en la autonomía fiscal de las entidades territoriales, toda vez que la facultad de recaudo del impuesto de industria y comercio consolidado implica una limitación leve a la potestad de administración de los tributos territoriales

IMPUESTO DE INDUSTRIA Y COMERCIO-Tributo de propiedad de las entidades territoriales

REGIMEN SIMPLE DE TRIBUTACION-Modalidad de recaudo

La modalidad del recaudo del Simple, consistente en una declaración anual consolidada, no impide que el contribuyente del impuesto y comercio consolidado liquide este impuesto de conformidad con las normas vigentes al momento del ejercicio, en el ámbito de cada jurisdicción territorial, pues el componente del impuesto de industria y comercio consolidado que integrará la tarifa Simple consolidado corresponderá al valor liquidado por el contribuyente de conformidad con las normas aplicables en cada municipio y/o distrito

ENTIDADES TERRITORIALES-Protección de la estabilidad económica y presupuestal

CONTROL FISCAL DE ENTIDADES TERRITORIALES-Competencia

En suma, el artículo 66 de la Ley 1943 de 2018, no vacía de contenido la potestad de gestión de las entidades territoriales para administrar sus recursos y establecer los tributos necesarios para el cumplimiento de sus funciones, en los términos que establece el artículo 287 de la Constitución, razón por la cual las expresiones demandadas son compatibles con el principio de autonomía fiscal que deriva del Preámbulo y de los artículos 1, 2, 4 y 287 de la Constitución

Referencia: Expediente D-13094

Demanda de inconstitucionalidad contra el artículo 66 (parcial) de la Ley 1943 de 2018, “Por la cual se expiden normas de financiamiento para el restablecimiento del equilibrio del presupuesto general y se dictan otras disposiciones”

Demandantes: Jorge Eduardo Londoño Ulloa, José Aulo Polo Narváez, Luis Iván Marulanda Gómez.

Magistrado Ponente:

CARLOS BERNAL PULIDO

Bogotá, D.C., veintidós (22) de octubre de dos mil diecinueve (2019)

La Sala Plena de la Corte Constitucional, en cumplimiento de sus atribuciones constitucionales y de los requisitos y de los trámites establecidos en el Decreto 2067 de 1991, profiere la siguiente:

SENTENCIA

I. ANTECEDENTES

1. En ejercicio de la acción pública de inconstitucionalidad establecida en los artículos 40.6, 241.4 y 242.1 de la Constitución, los ciudadanos Jorge Eduardo Londoño Ulloa, José Aulo Polo Narváez y Luis Iván Marulanda Gómez[1] demandaron el artículo 66 (parcial) de la Ley 1943 de 2018, “Por la cual se expiden normas de financiamiento para el restablecimiento del equilibrio del presupuesto general y se dictan otras disposiciones”. Para los demandantes, ciertos apartes de la disposición desconocen los artículos 1, 2, 4, 287, 294, 313.4, 339, 346, 347, 359 y 362 de la Constitución[2].

2. En cumplimiento del reparto efectuado por la Sala Plena de la Corte Constitucional, en sesión del 20 de febrero de 2019, el expediente de la referencia se remitió al despacho de la magistrada Cristina Pardo Schlesinger[3].

3. Mediante auto de 6 de marzo de 2019, la magistrada sustanciadora, Cristina Pardo Schlesinger, (i) admitió la demanda de la referencia; (ii) dispuso su fijación en lista por el término de 10 días; (iii) comunicó el inicio del proceso a la Presidencia de la República y al Congreso de la República; y, finalmente, (iv) invitó al Ministerio de Hacienda y Crédito Público, la Dirección de Aduanas e Impuestos Nacionales -DIAN-, la Federación Colombiana de Municipios, la Federación Nacional de Departamentos, la Asociación de Empresarios de Colombia -ANDI-, la Federación Nacional de Comerciantes -FENALCO-, la Facultad de Ciencias Económicas y Administrativas de la Pontificia Universidad Javeriana, las facultades de derecho de las universidades de los Andes, Externado de Colombia, Pontificia Universidad Javeriana, Universidad de la Sabana, al profesor Mauricio A. Plazas Vega del área de Derecho Tributario de la Universidad del Rosario y al Instituto Colombiano de Derecho Tributario para que intervinieran en este proceso, si lo estimaban conveniente[4].

4. Para mejor proveer, mediante el auto 484 de agosto 28 de 2019, la magistrada sustanciadora, Cristina Pardo Schlesinger, ordenó: (i) solicitar al Ministerio de Hacienda y Crédito Público y a la Dirección de Impuestos y Aduanas Nacionales –DIAN-, que remitieran, por escrito, respuesta a las siguientes preguntas: (a) ¿las tarifas dispuestas en las tablas del artículo 908 incluyen la tarifa del ICA consolidado o, por el contrario, ellas incluyen exclusivamente los impuestos de Renta e IVA, y las tarifas del impuesto de consumo (8%) y de ICA (según la establezcan los concejos), se deben adicionar cuando ello sea procedente?; (b) ¿en el diseño del artículo 66 de la Ley 1943 de 2018 se previó la posibilidad de que los municipios y distritos pudieran optar por no acogerse al recaudo del ICA por medio del régimen SIMPLE de tributación?; (c) en caso de que la norma no hubiese previsto tal posibilidad, ¿qué consecuencias podría traer, en materia tributaria, el que se permitiera que los municipios y distritos pudieran optar por no acogerse al recaudo del ICA por medio del régimen SIMPLE de tributación? (ii) Abstenerse de decidir hasta el momento en que se recibieran las pruebas solicitadas.

5. Mediante auto de 24 de octubre de 2019, la magistrada sustanciadora, Cristina Pardo Schlesinger, en uso de sus facultades constitucionales y legales, considerando que el 22 de octubre de 2019 la Sala Plena de la Corte Constitucional no acogió el proyecto de sentencia presentado, remitió a la Secretaria General de esta Corte el expediente de la referencia con el fin de continuar el trámite constitucional[5].

6. El 25 de octubre de 2019, la Secretaria General de la Corte Constitucional, en cumplimiento de lo dispuesto en la sesión de la Sala Plena del 22 de octubre de 2019 y de lo ordenado en el auto de 24 de octubre del mismo año, así como lo dispuesto en el artículo 34.8 del Reglamento Interno de la Corte Constitucional, envió el expediente de la referencia al despacho del suscrito magistrado, Carlos Bernal Pulido[6].

7. Una vez cumplidos los trámites constitucionales y legales propios de los procesos de constitucionalidad, la Sala Plena de la Corte Constitucional decide la demanda de la referencia.

II. DEMANDA

1. Norma demandada

8. A continuación, se transcribe la disposición demandada y se resaltan con subrayado y negrilla los aspectos cuestionados, en los términos propuestos por los accionantes:

“LEY 1943 DE 2018

(diciembre 28)

Diario Oficial No. 50.820 de 28 de diciembre de 2018

Por la cual se expiden normas de financiamiento para el restablecimiento del equilibrio del presupuesto general y se dictan otras disposiciones.

DECRETA:

[…]

Artículo 66. Impuesto unificado bajo el Régimen Simple de Tributación (Simple) para la formalización y la generación de empleo. Sustitúyase el Libro Octavo del Estatuto Tributario, el cual quedará así:

LIBRO OCTAVO

IMPUESTO UNIFICADO BAJO EL RÉGIMEN SIMPLE DE TRIBUTACIÓN (SIMPLE) PARA LA FORMALIZACIÓN Y LA GENERACIÓN DE EMPLEO

Artículo 903. Creación del impuesto unificado bajo el Régimen Simple de Tributación (Simple). Créese a partir del 1° de enero de 2019 el impuesto unificado que se pagará bajo el Régimen Simple de Tributación (Simple), con el fin de reducir las cargas formales y sustanciales, impulsar la formalidad y, en general, simplificar y facilitar el cumplimiento de la obligación tributaria de los contribuyentes que voluntariamente se acojan al régimen previsto en el presente Libro.

El impuesto unificado bajo el Régimen Simple de Tributación (Simple) es un modelo de tributación opcional de determinación integral, de declaración anual y anticipo bimestral, que sustituye el impuesto sobre la renta, e integra el impuesto nacional al consumo y el impuesto de industria y comercio consolidado, a cargo de los contribuyentes que opten voluntariamente por acogerse al mismo. El impuesto de industria y comercio consolidado comprende el impuesto complementario de avisos y tableros y las sobretasas bomberil que se encuentran autorizadas a los municipios.

Este sistema también integra los aportes del empleador a pensiones, mediante el mecanismo del crédito tributario.

Parágrafo 1°. La Dirección de Impuestos y Aduanas Nacionales (DIAN), en uso de sus facultades, podrá registrar en el presente régimen de manera oficiosa a contribuyentes que no hayan declarado cualquiera de los impuestos sobre la renta y complementarios, sobre las ventas, al consumo y/o el impuesto de industria y comercio consolidado. La inscripción o registro, podrá hacerse en el Registro Único Tributario (RUT) de manera masiva, a través de un edicto que se publicará en la página web de la Dirección de Impuestos y Aduanas Nacionales (DIAN).

La Dirección de Impuestos y Aduanas Nacionales (DIAN) informará a las autoridades municipales y distritales, mediante resolución, el listado de los contribuyentes que se acogieron al Régimen Simple de Tributación (Simple), así como aquellos que sean inscritos de oficio.

Parágrafo 2°. El Gobierno nacional reglamentará el intercambio de información y los programas de control y fiscalización conjuntos entre la Dirección de Impuestos y Aduanas Nacionales (DIAN), y las autoridades municipales y distritales.

Parágrafo 3°. Los contribuyentes que opten por acogerse al impuesto unificado bajo el Régimen Simple de Tributación (Simple) deberán realizar los respectivos aportes al Sistema General de Pensiones de conformidad con la legislación vigente y estarán exonerados de aportes parafiscales en los términos del artículo 114-1 del Estatuto Tributario.

Parágrafo 4°. El valor del aporte al Sistema General de Pensiones a cargo del empleador que sea contribuyente del impuesto unificado bajo el Régimen Simple de Tributación (Simple), se podrá tomar como un descuento tributario en los recibos electrónicos de pago del anticipo bimestral Simple de que trata el artículo 910 de este Estatuto. El descuento no podrá exceder el valor del anticipo bimestral a cargo del contribuyente perteneciente a este régimen. La parte que corresponda al impuesto de industria y comercio consolidado no podrá ser cubierta con dicho descuento.

El exceso originado en el descuento de que trata este parágrafo podrá tomarse en los siguientes recibos electrónicos del anticipo bimestral Simple a aquel en que se realizó el pago del aporte al Sistema General de Pensiones. Para la procedencia del descuento, el contribuyente del impuesto unificado bajo el Régimen Simple de Tributación (Simple) debe haber efectuado el pago de los aportes al Sistema General de Pensiones antes de presentar el recibo electrónico del anticipo bimestral Simple de que trata el artículo 910 de este Estatuto.

Artículo 904. Hecho generador y base gravable del impuesto unificado bajo el Régimen Simple de Tributación (Simple). El hecho generador del impuesto unificado bajo el Régimen Simple de Tributación (Simple) es la obtención de ingresos susceptibles de producir un incremento en el patrimonio, y su base gravable está integrada por la totalidad de los ingresos brutos, ordinarios y extraordinarios, percibidos en el respectivo periodo gravable.

Para el caso del impuesto de industria y comercio consolidado, el cual se integra al impuesto unificado bajo el Régimen Simple de Tributación (Simple), se mantienen la autonomía de los entes territoriales para la definición de los elementos del hecho generador, base gravable, tarifa y sujetos pasivos, de conformidad con las leyes vigentes.

Parágrafo. Los ingresos constitutivos de ganancia ocasional no integran la base gravable del impuesto unificado bajo el Régimen Simple de Tributación (Simple). Tampoco integran la base gravable los ingresos no constitutivos de renta ni ganancia ocasional.

[…]

Artículo 907. Impuestos que comprenden e integran el impuesto unificado bajo el Régimen Simple de Tributación (Simple). El impuesto unificado bajo el Régimen Simple de Tributación (Simple) comprende e integra los siguientes impuestos:

1. Impuesto sobre la renta.

2. Impuesto nacional al consumo, cuando se desarrollen servicios de expendio de comidas y bebidas.

3. El Impuesto sobre las Ventas (IVA), únicamente cuando se desarrolle una o más actividades descritas en el numeral 1 del artículo 908 de este Estatuto.

4. Impuesto de industria y comercio consolidado, de conformidad con las tarifas determinadas por los consejos municipales y distritales, según las leyes vigentes. Las tarifas del impuesto de industria y comercio consolidado se entienden integradas o incorporadas a la tarifa SIMPLE consolidada, que constituye un mecanismo para la facilitación del recaudo de este impuesto.

Parágrafo transitorio. Antes del 31 de diciembre de 2019, los concejos municipales y distritales deberán proferir acuerdos con el propósito de establecer las tarifas únicas del impuesto de industria y comercio consolidado, aplicables bajo el Régimen Simple de Tributación (Simple).

Los acuerdos que profieran los concejos municipales y distritales deben establecer una única tarifa consolidada para cada grupo de actividades descritas en los numerales del artículo 908 de este Estatuto, que integren el impuesto de industria y comercio, complementarios y sobretasas, de conformidad con las leyes vigentes, respetando la autonomía de los entes territoriales y dentro de los límites dispuestos en las leyes vigentes.

A partir el 1° de enero de 2020, todos los municipios y distritos recaudarán el impuesto de industria y comercio a través del sistema del Régimen Simple de Tributación (Simple) respecto de los contribuyentes que se hayan acogido al régimen Simple.

Artículo 908. Tarifa. La tarifa del impuesto unificado bajo el Régimen Simple de Tributación (Simple) depende de los ingresos brutos anuales y de la actividad empresarial, así:

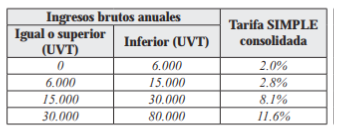

1. Tiendas pequeñas, minimercados, micromercados y peluquería:

|

Ingresos brutos anuales |

Tarifa SIMPLE consolidada |

|

|

Igual o superior (UVT) |

Inferior (UVT) |

|

|

0 |

0 |

2.0% |

|

6.000 |

6.000 |

2.8% |

|

15.000 |

15.000 |

8.1% |

|

30.000 |

30.000 |

11.6% |

2. Actividades comerciales al por mayor y detal; servicios técnicos y mecánicos en los que predomina el factor material sobre el intelectual, los electricistas, los albañiles, los servicios de construcción y los talleres mecánicos de vehículos y electrodomésticos; actividades industriales, incluidas las de agroindustria, mini industria y microindustria; actividades de telecomunicaciones y las demás actividades no incluidas en los siguientes numerales:

|

Ingresos brutos anuales |

Tarifa SIMPLE consolidada |

|

|

Igual o superior (UVT) |

Inferior (UVT) |

|

|

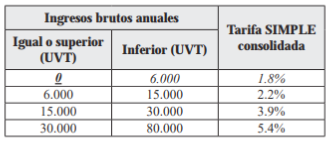

0 |

0 |

1.8% |

|

6.000 |

6.000 |

2.2% |

|

15.000 |

15.000 |

3.9% |

|

30.000 |

30.000 |

5.4% |

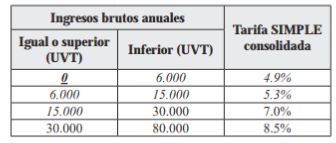

3. Servicios profesionales, de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales:

|

Ingresos brutos anuales |

Tarifa SIMPLE consolidada |

|

|

Igual o superior (UVT) |

Inferior (UVT) |

|

|

0 |

0 |

4.9% |

|

6.000 |

6.000 |

5.3% |

|

15.000 |

15.000 |

7.0% |

|

30.000 |

30.000 |

8.5% |

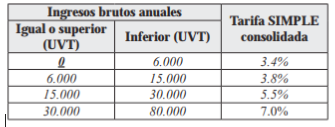

4. Actividades de expendio de comidas y bebidas, y actividades de transporte:

|

Ingresos brutos anuales |

Tarifa SIMPLE consolidada |

|

|

Igual o superior (UVT) |

Inferior (UVT) |

|

|

0 |

0 |

3.4% |

|

6.000 |

6.000 |

3.8% |

|

15.000 |

15.000 |

5.5% |

|

30.000 |

30.000 |

7.0% |

Parágrafo 1°. Cuando se presten servicios de expendio de comidas y bebidas, se adicionará la tarifa del ocho por ciento (8%) por concepto del impuesto de consumo a la tarifa Simple consolidada.

Parágrafo 2°. En el caso del impuesto de industria y comercio consolidado, el Ministerio de Hacienda y Crédito Público desempeñará exclusivamente la función de recaudador y tendrá la obligación de transferir bimestralmente el impuesto recaudado a las autoridades municipales y distritales competentes, una vez se realice el recaudo.

Parágrafo 3°. Las autoridades municipales y distritales competentes deben informar a la Dirección de Impuestos y Aduanas Nacionales (DIAN), a más tardar el 31 de enero de cada año, todas las tarifas aplicables para esa vigencia a título del impuesto de industria y comercio consolidado dentro de su jurisdicción. En caso que se modifiquen las tarifas, las autoridades municipales y distritales competentes deben actualizar la información respecto a las mismas dentro del mes siguiente a su modificación.

El contribuyente debe informar a la Dirección de Impuestos y Aduanas Nacionales (DIAN) en el formulario que esta prescriba, el municipio o los municipios a los que corresponde el ingreso declarado, la actividad gravada, y el porcentaje del ingreso total que le corresponde a cada autoridad territorial. Esta información será compartida con todos los municipios para que puedan adelantar su gestión de fiscalización cuando lo consideren conveniente.

Parágrafo 4°. Los contribuyentes del impuesto unificado bajo el Régimen Simple de Tributación (Simple), están obligados a pagar de forma bimestral un anticipo a título de este impuesto, a través de los recibos de pago electrónico del régimen Simple, el cual debe incluir la información sobre los ingresos que corresponde a cada municipio o distrito.

La base del anticipo depende de los ingresos brutos bimestrales y de la actividad desarrollada, así:

1. Tiendas pequeñas, minimercados, micromercados y peluquerías:

|

Ingresos brutos anuales |

Tarifa SIMPLE consolidada |

|

|

Igual o superior (UVT) |

Inferior (UVT) |

|

|

0 |

0 |

2.0% |

|

6.000 |

6.000 |

2.8% |

|

15.000 |

15.000 |

8.1% |

|

30.000 |

30.000 |

11.6% |

2. Actividades comerciales al por mayor y detal; servicios técnicos y mecánicos en los que predomina el factor material sobre el intelectual, los electricistas, los albañiles, los servicios de construcción y los talleres mecánicos de vehículos y electrodomésticos; actividades industriales, incluidas las de agroindustria, mini industria y microindustria; actividades de telecomunicaciones y las demás actividades no incluidas en los siguientes numerales:

|

Ingresos brutos anuales |

Tarifa SIMPLE consolidada |

|

|

Igual o superior (UVT) |

Inferior (UVT) |

|

|

0 |

0 |

1.8% |

|

6.000 |

6.000 |

2.2% |

|

15.000 |

15.000 |

3.9% |

|

30.000 |

30.000 |

5.4% |

3. Servicios profesionales, de consultoría y científicos en los que predomine el factor intelectual sobre el material, incluidos los servicios de profesiones liberales:

|

Ingresos brutos anuales |

Tarifa SIMPLE consolidada |

|

|

Igual o superior (UVT) |

Inferior (UVT) |

|

|

0 |

0 |

4.9% |

|

6.000 |

6.000 |

5.3% |

|

15.000 |

15.000 |

7.0% |

|

30.000 |

30.000 |

8.5% |

4. Actividades de expendio de comidas y bebidas, y actividades de transporte:

|

Ingresos brutos anuales |

Tarifa SIMPLE consolidada |

|

|

Igual o superior (UVT) |

Inferior (UVT) |

|

|

0 |

0 |

3.4% |

|

6.000 |

6.000 |

3.8% |

|

15.000 |

15.000 |

5.5% |

|

30.000 |

30.000 |

7.0% |

En los recibos electrónicos de pago del anticipo bimestral Simple se adicionará la tarifa correspondiente al impuesto nacional al consumo, a la tarifa del 8% por concepto de impuesto al consumo a la tarifa Simple consolidada. De igual forma, se entiende integrada la tarifa consolidada del impuesto de industria y comercio en la tarifa Simple.

Parágrafo 5°. Cuando un mismo contribuyente del Régimen Simple de Tributación (Simple) realice dos o más actividades empresariales, este estará sometido a la tarifa simple consolidada más alta, incluyendo la tarifa del impuesto al consumo. El formulario que prescriba la Dirección de Impuestos y Aduanas Nacionales (DIAN) debe permitir que los contribuyentes reporten los municipios donde son desarrolladas sus actividades y los ingresos atribuidos a cada uno de ellos. Lo anterior con el propósito que el Ministerio de Hacienda y Crédito Público pueda transferir los recursos recaudados por concepto de impuesto de industria y comercio consolidado al municipio o distrito que corresponda.

Parágrafo 6°. En el año gravable en el que el contribuyente del impuesto unificado bajo el Régimen Simple de Tributación (Simple) realice ganancias ocasionales o ingresos no constitutivos de renta ni ganancia ocasional, dichos ingresos no se considerarán para efectos de los límites de ingresos establecidos en este régimen. El impuesto de ganancia ocasional se determina de forma independiente, con base en las reglas generales, y se paga con la presentación de la declaración anual consolidada.

[…]

Artículo 909. Inscripción al impuesto unificado bajo el Régimen Simple de Tributación (Simple). Los contribuyentes que opten por acogerse al impuesto unificado bajo el Régimen Simple de Tributación (Simple) deberán inscribirse en el Registro Único Tributario (RUT) como contribuyentes del SIMPLE hasta el 31 del mes de enero del año gravable para el que ejerce la opción. Para los contribuyentes que se inscriban por primera vez en el Registro Único Tributario (RUT), deberán indicar en el formulario de inscripción su intención de acogerse a este régimen. La Dirección de Impuestos y Aduanas Nacionales (DIAN), consolidará mediante Resolución el listado de contribuyentes que se acogieron al Régimen Simple de Tributación (Simple).

Quienes se inscriban como contribuyentes del impuesto unificado bajo el Régimen Simple de Tributación (Simple) no estarán sometidos al régimen ordinario del impuesto sobre la renta por el respectivo año gravable. Una vez ejercida la opción, la misma debe mantenerse para ese año gravable, sin perjuicio de que para el año gravable siguiente se pueda optar nuevamente por el régimen ordinario, antes del último día hábil del mes de enero del año gravable para el que se ejerce la opción.

La Dirección de Impuestos y Aduanas Nacionales (DIAN) podrá establecer mecanismos simplificados de renovación de la inscripción del Registro Único Tributario (RUT).

Parágrafo. Quienes inicien actividades en el año gravable, podrán inscribirse en el Régimen Simple en el momento del registro inicial en el Registro Único Tributario (RUT).

Parágrafo transitorio 1°. Únicamente por el año 2019, quienes cumplan los requisitos para optar por este régimen podrán hacerlo hasta el 31 de julio de dicho año. Para subsanar el pago del anticipo bimestral correspondiente a los bimestres anteriores a su inscripción, deberán incluir los ingresos en el primer recibo electrónico Simple de pago del anticipo bimestral, sin que se causen sanciones o intereses.

Si en los bimestres previos a la inscripción en el régimen simple de tributación, el contribuyente pagó el impuesto al consumo y/o el impuesto de industria y comercio y avisos y tableros, o estuvo sujeto a retenciones o auto retenciones en la fuente, por su actividad empresarial, dichas sumas podrán descontarse del valor a pagar por concepto de anticipo de los recibos electrónicos del Simple que sean presentados en los bimestres siguientes.

Parágrafo transitorio 2°. Hasta el 31 de diciembre de 2019, las autoridades municipales y distritales tienen plazo para integrar el impuesto de industria y comercio al impuesto unificado bajo el Régimen Simple de Tributación (Simple).

En consecuencia, únicamente por el año gravable 2019, los contribuyentes que realicen actividades gravadas con el impuesto de industria y comercio y avisos y tableros, en municipios que no hayan integrado este impuesto en el impuesto unificado bajo el Régimen Simple de Tributación (Simple), podrán descontar el impuesto mencionado en primer lugar en los recibos electrónicos bimestrales del Simple.

Artículo 910. Declaración y pago del impuesto unificado bajo el Régimen Simple de Tributación (Simple). Los contribuyentes del impuesto unificado bajo el Régimen Simple de Tributación (Simple) deberán presentar una declaración anual consolidada dentro de los plazos que fije el Gobierno nacional y en el formulario simplificado señalado por la Dirección de Impuestos y Aduanas Nacionales (DIAN) mediante resolución. Lo anterior sin perjuicio del pago del anticipo bimestral a través del recibo electrónico Simple, el cual se debe presentar de forma obligatoria, con independencia de que haya saldo a pagar de anticipo, de conformidad con los plazos que establezca el Gobierno nacional, en los términos del artículo 908 de este Estatuto. Dicho anticipo se descontará del valor a pagar en la declaración consolidada anual.

La declaración anual consolidada del impuesto unificado bajo el Régimen Simple de Tributación (Simple) deberá transmitirse y presentarse con pago mediante los sistemas electrónicos de la Dirección de Impuestos y Aduanas Nacionales (DIAN), dentro de los plazos que fije el Gobierno nacional y deberá incluir los ingresos del año gravable reportados mediante los recibos electrónicos del Simple. En caso de que los valores pagados bimestralmente sean superiores al impuesto unificado bajo el Régimen Simple de Tributación (Simple), se reconocerá un saldo a favor compensable de forma automática con los recibos electrónicos Simple de los meses siguientes o con las declaraciones consolidadas anuales siguientes.

El contribuyente deberá informar en la declaración del impuesto unificado bajo el Régimen Simple de Tributación (Simple) la territorialidad de los ingresos obtenidos con el fin de distribuir lo recaudado por concepto del impuesto de industria y comercio consolidado en el municipio o los municipios en donde se efectuó el hecho generador y los anticipos realizados a cada una de esas entidades territoriales.

Parágrafo. El pago del impuesto unificado bajo el Régimen Simple de Tributación (Simple) podrá realizarse a través de las redes electrónicas de pago y entidades financieras, incluidas sus redes de corresponsales, que para el efecto determine el Gobierno nacional. Estas entidades o redes deberán transferir el componente de impuesto sobre la renta y complementarios, impuesto nacional al consumo y el del impuesto de industria y comercio consolidado, conforme con los porcentajes establecidos en la tabla respectiva y conforme con la información respecto de los municipios en los que se desarrollan las actividades económicas que se incluirán en la declaración del impuesto unificado bajo el Régimen Simple de Tributación (Simple).

[…]

Artículo 912. Crédito o descuento del impuesto por ingresos de tarjetas de crédito, débito y otros mecanismos de pagos electrónicos. Los pagos o abonos en cuenta susceptibles de constituir ingreso tributario para los contribuyentes del impuesto unificado bajo el Régimen Simple de Tributación (Simple), por concepto de ventas de bienes o servicios realizadas a través de los sistemas de tarjetas de crédito y/o débito y otros mecanismos de pagos electrónicos, generarán un crédito o descuento del impuesto a pagar equivalente al 0.5% de los ingresos recibidos por este medio, conforme a certificación emitida por la entidad financiera adquirente. Este descuento no podrá exceder el impuesto a cargo del contribuyente perteneciente al Régimen Simple de Tributación (Simple) y, la parte que corresponda al impuesto de industria y comercio consolidado, no podrá ser cubierta con dicho descuento.

Artículo 913. Exclusión del impuesto unificado bajo el Régimen Simple de Tributación (Simple) por razones de control. Cuando el contribuyente incumpla las condiciones y requisitos previstos para pertenecer al impuesto unificado bajo el Régimen Simple de Tributación (Simple) o cuando se verifique abuso en materia tributaria, y el incumplimiento no sea subsanable, perderá automáticamente su calificación como contribuyente del impuesto unificado bajo el Régimen Simple de Tributación (Simple) y deberá declararse como contribuyente del régimen ordinario, situación que debe actualizarse en el Registro Único Tributario (RUT) y debe transmitirse a las correspondientes autoridades municipales y distritales.

La Dirección de Impuestos y Aduanas Nacionales (DIAN) tendrá las facultades para notificar una liquidación oficial simplificada del impuesto unificado bajo el Régimen Simple de Tributación (Simple), a través de estimaciones objetivas realizadas por la Administración Tributaria y conforme con la información obtenida de terceros y del mecanismo de la factura electrónica. En el caso de contribuyentes omisos de la obligación tributaria, su inscripción en el impuesto unificado bajo el Régimen Simple de Tributación (Simple) se verificará de forma oficiosa y automática por parte de la Administración Tributaria.

El contribuyente podrá desestimar y controvertir la liquidación oficial simplificada, a través de la presentación de la declaración del impuesto sobre la renta bajo el sistema ordinario o cedular según el caso, dentro de los tres meses siguientes a su notificación, de lo contrario quedará en firme la liquidación oficial simplificada y prestará mérito ejecutivo.

[…]

Artículo 916. Régimen de procedimiento, sancionatorio y de firmeza de las declaraciones del impuesto unificado bajo el Régimen Simple de Tributación (Simple). El régimen de procedimiento, sancionatorio y de firmeza de las declaraciones del impuesto unificado bajo el Régimen Simple de Tributación (Simple) es el previsto en el Estatuto Tributario.

Parágrafo. Los ingresos obtenidos por concepto de sanciones e intereses se distribuirán entre la Dirección de Impuestos y Aduanas Nacionales (DIAN) y las autoridades municipales y distritales competentes, en proporción a la participación de los impuestos nacionales y territoriales en el impuesto unificado bajo el Régimen Simple de Tributación (Simple).

2. Cargos de inconstitucionalidad

9. Para los accionantes, el artículo 66 (parcial) de la Ley 1943 de 2018 desconoció el Preámbulo y los artículos 1, 2, 4, 287, 294, 313.4, 339, 346, 347, 359 y 362 de la Constitución, por los presuntos cargos de: (i) vulneración del principio de autonomía territorial; (ii) vulneración de la prohibición de trasladar impuestos territoriales a la Nación y desconocimiento de los derechos de los concejos municipales; (iii) desconocimiento del tratamiento legal preferencial en relación con los tributos territoriales; y, por último, (iv) vulneración de la destinación específica de rentas nacionales[7].

10. Con relación al primer cargo, por “vulneración del principio de autonomía fiscal”, los demandantes destacaron que, “la autonomía fiscal implica la potestad de los entes territoriales para fijar tributos, participar en las rentas nacionales y administrar sus recursos”[8]. Por tanto, afirmaron, “al sustraer la función de recaudo sobre estos impuestos de los municipios y trasladarla a una entidad del orden nacional [sometiendo a las entidades territoriales] a depender de transferencias de otra entidad [en este caso, del orden nacional] para contar con la disponibilidad de los recursos”[9], el legislador habría desconocido el principio de autonomía fiscal.

11. En ese sentido, indicaron que el legislador, “al crear el impuesto unificado bajo el régimen simple de tributación e integrar a este los impuestos de orden territorial”[10], restringió de manera injustificada la autonomía de las entidades territoriales porque, “o bien se está imponiendo un recargo sobre un impuesto territorial […] o se está trasladando un impuesto territorial hacia la nación”[11].

12. Con relación al segundo cargo, por “vulneración de la prohibición de trasladar impuestos territoriales a la Nación y desconocimiento de los derechos de los concejos municipales”, resaltaron que, “la integración del impuesto de industria y comercio, de su complementario de avisos y tableros y la de la sobretasa bomberil a un impuesto nuevo, denominado ‘impuesto unificado bajo el régimen simple de tributación’, implica necesariamente la creación de un nuevo tributo de orden nacional que viola la prohibición del traslado de los impuestos territoriales a la Nación”[12]. Reconocieron que, aun cuando “se podría pensar que la expresión ‘integrar’ no implica necesariamente el traslado [del impuesto de industria y comercio consolidado a la Nación]”[13], a partir de “los efectos de dicha integración, es posible determinar que tal traslado si [sic] se configura bajo la modalidad de integración”[14].

13. Además, agregaron que, “al sustraerle la función de recaudo a los municipios sobre los tributos integrados al nuevo impuesto […] se ve afectada la libre administración y control de los mismos”[15], “en detrimento de los derechos de los Concejos Municipales que […] deberían tener reservada la regulación y reglamentación de estos mínimos”[16].

14. Con relación al tercer cargo, por “infracción del tratamiento legal preferencial en relación con los tributos territoriales”, afirmaron que, “la creación de este nuevo impuesto obedece a la finalidad de reducir las cargas formales y sustanciales, impulsar la formalidad y, en general, simplificar y facilitar el cumplimiento de la obligación tributaria de los contribuyentes”[17]. Sin embargo, la motivación que subyace a este impuesto “bien la habría podido hacer el legislador afectando los tributos del orden nacional, de los cuales se pudiera propiciar un escenario más ventajoso para los contribuyentes”[18].

15. Finalmente, con relación al cuarto cargo, por “vulneración de la destinación específica de rentas nacionales”, los demandantes señalaron que, “de acuerdo con el sistema creado es evidente que se está ante una nueva renta de carácter nacional”[19]. Por tanto, afirmaron, “[la] transferencia de un impuesto nacional, de recaudo nacional, a favor de los municipios constituye una destinación específica [que no está prevista] constitucionalmente y en consecuencia va en contra de la prohibición del artículo 39 superior”[20].

3. Intervenciones

16. Durante el término de fijación en lista, que venció el 3 de abril de 2019[21], intervinieron las siguientes autoridades y entidades, en el sentido que más adelante se indica. Igualmente, dentro de término[22], se recibió el concepto 6568, del 7 de mayo de 2019, del Procurador General de la Nación. El sentido de todas las intervenciones y del concepto del Procurador General de la Nación fue el siguiente:

|

Aptitud de los cargos |

|

El Procurador General de la Nación solicitó una decisión inhibitoria |

|

Mérito de los cargos |

|

|

Exequibilidad |

Inexequibildiad |

|

Asociación Nacional de Empresarios de Colombia - ANDI[23] |

La Universidad Externado de Colombia solicitó la inexequibilidad de la norma demanda con efectos modulados[24]. |

|

Dirección de Impuestos y Aduanas Nacionales - DIAN[25] |

|

|

Intervención conjunta de la Presidencia de la República y del Ministerio de Hacienda y Crédito Público[26] |

|

|

Federación Nacional de Departamentos[27] |

|

|

El Procurador General de la Nación, en caso de que no se profiriera una decisión inhibitoria |

|

17. Habida cuenta de lo anterior, a continuación, se relacionan las razones propuestas por los intervinientes para defender (i) la exequibilidad de la disposición demandada; (ii) la inexequibilidad con efectos modulados; y, (iii) las razones propuestas por el Procurador General de la Nación respecto de la aptitud de la demanda.

3.1. Solicitudes de exequibilidad

18. A pesar de que consideró innecesaria su participación, la Federación Nacional de Departamentos –FND– señaló:

“la simplificación del régimen tributario y la creación de ciertos tipos de exenciones de impuestos de orden nacional, cuando no afecta las potestades impositivas que la Constitución y la ley les confiere a las entidades territoriales, constituye el ejercicio de una competencia legislativa irreprochable, máxime cuando queda incólume el principio de plena disposición de los entes territoriales”[28].

19. La Asociación Nacional de Empresarios de Colombia –ANDI- señaló que “la integración del impuesto de industria y comercio consolidado al impuesto unificado bajo el régimen de tributación simple es una medida acorde con la Constitución”[29], pues sus fines son válidos desde el punto de vista constitucional[30]. Además, sostuvo que “los elementos esenciales del impuesto de industria y comercio consolidado, al igual que los recursos que de él derivan, corresponden a los municipios”[31], con lo cual, “el tributo del orden territorial no pierde su identidad, su naturaleza”[32].

20. La Dirección de Impuestos y Aduanas Nacionales –DIAN- señaló que, “el impuesto unificado bajo el régimen de tributación simple es optativo, voluntario, sin que ello esté en contravía de la prohibición de destinaciones específicas de rentas nacionales […] porque la Nación únicamente recauda y transfiere el impuesto de industria y comercio, respetando que los elementos constitutivos o sustanciales de este, así como su administración y control están en cabeza de la entidad municipal”[33]. Por tanto, afirmó: “no se trata de un derecho de la Nación a participar de las rentas territoriales sino de recaudar únicamente pues el ente territorial continúa con la libertad de administrar sus recursos sobre los cuales tienen un derecho como ha sido reconocido por la Constitución”[34].

21. Adicionalmente, indicó que “el régimen simple es un modelo de tributación opcional de determinación integral, de causación anual y pago bimensual, que sustituye el impuesto sobre la renta y complementarios, el impuesto al consumo, el impuesto de industria y comercio y su complementario de avisos y tableros, a cargo de los contribuyentes que opten voluntariamente por acogerse al mismo en donde el Ministerio de Hacienda y Crédito Público a través de la Dian solamente recauda y transfiere tales rentas al municipio para que disponga de ellas, las invierta y maneje”[35].

22. La Secretaría Jurídica del Departamento Administrativo de la Presidencia de la República y el Ministerio de Hacienda y Crédito Público intervinieron de manera conjunta. Indicaron que, “la norma demandada se ajusta a la Constitución Política, en tanto (i) no desnaturaliza el carácter local o endógeno del impuesto de industria y comercio y (ii) la intervención del Gobierno Nacional en su recaudo no erosiona la autonomía de los entes territoriales desproporcionadamente”[36]. Por un lado, indicaron que, “la norma solo propone un método opcional más eficiente para su recaudo, en aras de reducir la informalidad e incrementar el ingreso de las entidades territoriales destinatarias del tributo”[37]. Por el otro, “la función del Ministerio de Hacienda y Crédito Público respecto al impuesto de Industria y Comercio consolidado bajo el Régimen Simple de Tributación (SIMPLE) se limita al recaudo”[38], sin que ello suponga “un cambio en las características del tributo”[39], porque “no es un elemento esencial” de este[40].

3.2. Solicitud de inexequibilidad con efectos modulados

23. La Universidad Externado de Colombia señaló: “le asiste razón a los actores cuando afirman que el Impuesto unificado bajo el Régimen Simple de Tributación (Simple) es un nuevo tributo, del orden nacional que integra un componente territorial, el cual a su vez se denomina Impuesto de Industria y Comercio Consolidado”[41]. Por tanto, afirmó:

“la Autonomía Fiscal de las Entidades Territoriales si [sic] se ve vulnerada de forma que contraviene la Constitución […] en tanto que el artículo 66 demandado incluyó dentro del [Simple] a rentas tributarias que, bajo la perspectiva constitucional, pertenecen a los Municipios y/o Distritos pues, por sus características […] corresponden con rentas endógenas […] sobre las cuales […] la integración de las mismas en esquema tributario que las incluya, pudiera ser objeto de regulación por parte del legislador, pero, de acuerdo a lo señalado en el artículo 288 de la Constitución, a través de una ley orgánica o bajo el parámetro que la legislación orgánica estableciere”[42].

24. Aunque, “no se establece una destinación de los recursos ni se trasladan a la nación”[43], concluyó, “SI se afectan las tres dimensiones del poder fiscal de los Municipios y Distritos y se afecta el derecho de los Concejos a regular las rentas propias de sus Municipios o Distritos, pues en concreto se afectan las dimensiones normativas, de gestión y, finalmente de disposición”[44]. Por estas razones, indicó que, “debe considerarse un fallo modulado en el cual precise la Corte los efectos de la inconstitucionalidad de forma que no se afecte el componente nacional del [Régimen Simple]”[45].

4. Concepto del Procurador General de la Nación

25. El Procurador General de la Nación solicitó a esta Corte que se declarara inhibida para conocer de fondo la demanda de la referencia. Consideró:

“en el presente caso […] las manifestaciones por las cuales los accionantes acusan de inconstitucionalidad el artículo 66 de la Ley 1943 de 2018 se observa que no cumplen con los requisitos formales en los referente a la formulación de las razones o justificaciones que sustentan el cargo de violación del derecho de autonomía de los entes territoriales para administrar sus propios recursos, en lo que corresponde a la certeza de las mismas”[46].

26. De una parte, indicó que la afirmación hecha por los demandantes, según la cual, “la obligación del Ministerio de Hacienda de transferir bimestralmente a las autoridades municipales y distritales competentes el impuesto de industria y comercio que se recauda y consolida” desconocía la prohibición de destinación específica de rentas nacionales[47], confirmaba la falta de certeza, “pues los accionantes parten de considerar que la integración del impuesto [ICA consolidado] pasa a ser propiedad de la Nación”[48], aun cuando “el parágrafo 2 del artículo 908 del E.T. dice todo lo contrario […] porque claramente reafirma la propiedad municipal del impuesto de industria y comercio consolidado y el espíritu de recaudo que anima su integración al simple”[49].

27. Adicionalmente, indicó que la actividad de fiscalización “se ejerce respetando la autonomía de los municipios y distritos para también ejercerla sobre el impuesto de industria y comercio consolidado, además de haberse establecido que dicha actividad también se puede establecer de forma conjunta con la DIAN lo cual responde al principio de colaboración armónica que debe regir la relación de los entes autónomos”[50].

5. Intervenciones extemporáneas

28. Vencido el término de fijación en lista[51], y en cumplimiento de lo ordenado en el auto de marzo 6 de 2019, se recibieron por Secretaría los escritos de intervención de los siguientes ciudadanos y entidades:

|

Aptitud de los cargos |

|

Los ciudadanos Jaime Andrés Ayala Carrascal, Nury Alejandra Rodríguez y María Camila Zambrano Parra solicitaron una decisión inhibitoria[52] |

|

Mérito de los cargos |

|

|

Exequibilidad |

Inexequibildiad |

|

Federación Nacional de Comerciantes -FENALCO[53] |

|

|

Instituto Colombiano de Derecho Tributario - ICDT[54] |

|

|

Los ciudadanos Jaime Andrés Ayala Carrascal, Nury Alejandra Rodríguez y María Camila Zambrano Parra[55], en caso de que no se profiriera una decisión inhibitoria |

|

29. La Federación Nacional de Comerciantes –FENALCO-, señaló que el artículo demandado “lo que hizo fue integrar el impuesto de industria y comercio con otros impuestos para efectos de la declaración y pago, pero no lo sustituyó, como sí lo hizo con el Impuesto Sobre la Renta”[56]. Indicó que, “unificar es distinto a integrar, ya que tiene unas consecuencias enteramente diferentes, con un realce impropio dado por el Actor, como quiera que la norma jamás sugiere que se vulnere la autonomía territorial, por el contrario, propende por el respeto a la misma”[57]. De acuerdo con el interviniente, “el hecho de que se centralice el recaudo en el caso del régimen simple de tributación, no significa que un tributo propio de los municipios haya quedado como un tributo de la Nación y que sean ahora rentas cedidas”[58].

30. El Instituto Colombiano de Derecho Tributario -ICDT- señaló:

“debe entenderse […] que el legislador no derogó los regímenes de los tributos que se hallan establecidos en los entes territoriales, pues el nuevo impuesto nacional es de carácter opcional, de suerte que si los contribuyentes habilitados para el efecto no se acogen a él, seguirán tributando [por el] impuesto de industria y comercio [consolidado], bajo las tarifas existentes, vgr. de los beneficios tributarios vigentes, tales como las exenciones y exclusiones establecidas por la normatividad local”[59].

31. Indicó, además, que aunque fuese posible pensar que al trasladar al ente nacional la potestad funcional de recaudar un impuesto local se afectara la autonomía territorial, tal situación no se presentaba en el caso en concreto, dado que aquello que se había ordenado en la disposición demandada era de contenido meramente administrativo, que de ninguna manera despojaba a los entes locales del recurso tributario[60].

32. Los ciudadanos Jaime Andrés Ayala Carrascal, Nury Alejandra Rodríguez y María Camila Zambrano Parra sugirieron a la Corte, por un lado, declararse inhibida para pronunciarse de fondo. Por el otro, y en caso de asumir conocimiento, que se declarara la exequibilidad de la norma acusada[61].

33. Con relación a la solicitud de inhibición, indicaron que “la demanda no cumple con [los requisitos] de especificidad y pertinencia”[62], toda vez que, “la argumentación del accionante no logra demostrar una posición objetiva de la inconstitucionalidad de la norma […] no logra demostrar el problema de validez constitucional, ya que los actores parten de criterios de conveniencia y no de juridicidad de la norma”[63].

34. Con relación a la solicitud de exequibilidad, destacaron que la disposición demandada no constituía “un nuevo impuesto, ni elimina o sustituye el Impuesto de Industria y Comercio, así como tampoco vulnera la autonomía de las entidades territoriales”[64]. Por un lado, afirmaron, “se trata de una integración [del ICA consolidado] al impuesto unificado que crea la Ley en virtud de la eficiencia del sistema tributaria y la finalidad de formalización e incremento del recaudo a la que observa la norma”[65]. Por el otro, la misma disposición indica que “se mantiene la autonomía de las entidades territoriales sobre todo para la definición de los elementos esenciales del tributo”[66]. Por tanto, sostuvieron que el hecho de que el impuesto “sea integrado no quiere decir que se sustituya ni que elimine el Impuesto de Industria y Comercio y mucho menos que los municipios pierdan su titularidad sobre el mismo, pues siguen siendo sujetos activos del tributo”[67], con lo cual, “el ICA consolidado conserva su naturaleza jurídica”[68].

35. Por último, los ciudadanos indicaron que la armonización entre la soberanía fiscal en cabeza del legislador y la autonomía de los entes territoriales en materia fiscal se armonizaba a partir de la Constitución. Por tanto, concluyeron que “bajo un juicio de proporcionalidad, la medida en cuestión es necesaria, útil y proporcional”[69]. Primero, porque “la creación [de este impuesto] así como su recaudo por parte del Ministerio está en pro del principio de eficiencia”[70]. Segundo, “por cuanto facilita el pago de los tributos del contribuyente y […] tiene una finalidad de activar el principio de eficiencia en materia tributaria, además de servir como una herramienta de normalización tributaria para disminuir la evasión y la elusión fiscal”[71]. Tercero, “en todo caso los municipios conservan la titularidad de los tributos, ni la DIAN ni el Ministerio se quedarán con esos recursos, pues su función es exclusivamente recaudadora”[72].

6. Pruebas allegadas en el trámite de constitucionalidad

36. Mediante oficio de septiembre 6 de 2019[73], la Dirección de Impuestos y Aduanas Nacionales y el Ministerio de Hacienda y Crédito Público allegaron conjuntamente respuesta al Auto 484 de agosto 28 de 2019:

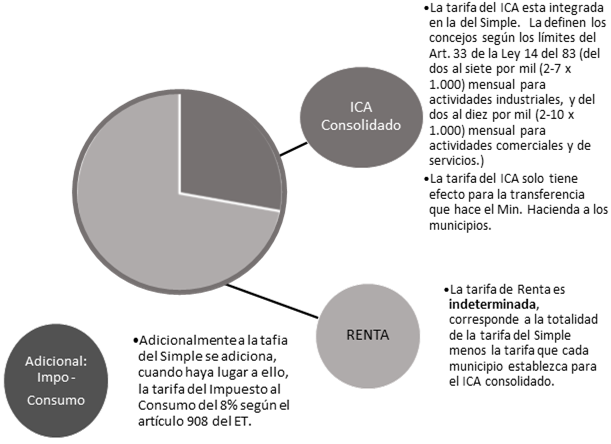

37. Con relación a la primera pregunta, “las tarifas del impuesto unificado bajo el régimen simple de tributación- Simple (SIMPLE), dispuestas en el artículo 908 del Estatuto Tributario (ET) incorporan la tarifa del impuesto de industria y comercio consolidado (ICA consolidado) establecida por la entidad territorial”[74]. Por el contrario, “la tarifa del 8% correspondiente al impuesto nacional al consumo se debe adicionar a la tarifa del SIMPLE”[75]. Además, precisaron que “del monto del SIMPE […] se resta íntegramente el valor correspondiente al denominado impuesto de industria y comercio consolidado determinado y liquidado por el contribuyente”[76].

38. Con relación a la segunda pregunta indicaron: “Los parágrafos transitorios del artículo 907 del ET y transitorio segundo del artículo 909 del ET establecen unos límites temporales para que las autoridades municipales y distritales integren el impuesto de industria y comercio al impuesto SIMPLE y profieran los respectivos acuerdos con el propósito de establecer las respectivas tarifas únicas aplicables”[77]. En consecuencia, afirmaron, “la Ley 1943 de 2018 no previó la posibilidad de que los municipios y distritos puedan optar, o no, por acogerse al mecanismo para la facilitación del recaudo del ICA consolidado a través del régimen SIMPLE de tributación respecto de los contribuyentes que voluntariamente hayan acogido al mismo”[78].

39. Con relación a la tercera pregunta afirmaron: “Las consecuencias de permitir que las entidades territoriales se acojan voluntariamente al SIMPLE serían dos: i) el fracaso del SIMPLE porque perdería su principal atractivo en caso de que la entidad territorial decida no ofrecer esta alternativa y; ii) la pérdida de una importante herramienta para la lucha contra la informalidad (recaudo, competitividad, crecimiento económico, entre otros)”[79].

III. CONSIDERACIONES

1. Competencia

40. De conformidad con lo dispuesto por el numeral 4 del artículo 241 de la Constitución Política, la Corte Constitucional es competente para conocer de las demandas de inconstitucionalidad que presenten los ciudadanos contra las leyes vigentes[80], tanto por su contenido material como por vicios de procedimiento en su formación. Esta regla de competencia implica que el control de constitucionalidad se ejerce respecto de disposiciones que producen efectos jurídicos, aun cuando (i) hubiesen sido derogadas[81] o, (ii) no se encuentren vigentes porque, (a) el legislador difirió en el tiempo la entrada en vigencia o, (b) por alguna otra razón se encuentren suspendidas[82].

41. En el presente asunto, advierte la Corte que en la Sentencia C-481 de octubre 16 de 2019 se dispuso (i) declarar la inexequibilidad de la totalidad de la Ley 1943 de 2018, (ii) con efectos diferidos a partir del 1º de enero de 2020. Por tanto, la disposición sub examine actualmente se encuentra vigente y produce efectos jurídicos.

42. En tales términos, la Corte Constitucional es competente para conocer del presente asunto.

2. Aptitud de los cargos

43. La jurisprudencia constitucional ha conceptualizado la acción pública de inconstitucionalidad como “una de las herramientas más preciadas para la realización del principio de democracia participativa que anima la Constitución”[83], en tanto que les permite a los ciudadanos “ejercer un derecho político reconocido por el propio Ordenamiento Superior (artículo 40 C.P.) y actuar como control real del poder que ejerce el legislador cuando expide una ley”[84].

44. Si bien, en el auto admisorio de la demanda el magistrado sustanciador valora si esta cumple con los requisitos mínimos de procedibilidad, este estudio corresponde a una revisión sumaria, que “[...] no compromete ni define la competencia [...] de la Corte, [...] en quien reside la función constitucional de decidir de fondo sobre las demandas de inconstitucionalidad que presenten los ciudadanos [...] (C.P. art. 241-4-5)”[85].

45. De acuerdo con el artículo 2 del Decreto 2067 de 1991, la demanda de inconstitucionalidad debe contener: (i) el señalamiento de las normas acusadas como inconstitucionales, trascribiéndolas literalmente por cualquier medio o aportando un ejemplar de la publicación oficial; (ii) el señalamiento de las normas constitucionales infringidas; (iii) las razones que sustentan la acusación, comúnmente denominadas “concepto de violación”; (iv) el señalamiento del trámite legislativo impuesto por la Constitución para la expedición del acto demandado, cuando fuere el caso, y (v) la razón por la cual la Corte es competente.

46. Con relación al concepto de la violación, la jurisprudencia constitucional ha señalado que este se formula debidamente cuando (i) se identifican las normas constitucionales vulneradas, (ii) se expone el contenido normativo de las disposiciones acusadas –lo cual implica señalar aquellos elementos materiales que se estiman violados– y (iii) se expresan las razones por las cuales los textos demandados desconocen la Constitución.

47. Además, según se precisó en la Sentencia C-1052 de 2001, reiterada a lo largo de los años por la jurisprudencia constitucional[86], toda demanda de inconstitucionalidad debe fundarse en razones claras, ciertas, específicas, pertinentes y suficientes. Esta exigencia constituye una carga mínima de argumentación para quien promueva una demanda de acción pública de inconstitucionalidad, la cual resulta indispensable para adelantar el control constitucional y que este no se torne oficioso, en claro desmedro del principio de separación de poderes, constitutivo del Estado de Derecho.

48. En relación con el alcance de tales exigencias, a partir de dicha sentencia, la Corte Constitucional ha reiterado, de manera uniforme, que las razones de inconstitucionalidad deben ser

“(i) claras, es decir, seguir un curso de exposición comprensible y presentar un razonamiento inteligible sobre la presunta inconformidad entre la ley y la Constitución; (ii) ciertas, lo que significa que no deben basarse en interpretaciones puramente subjetivas, caprichosas o irrazonables de los textos demandados, sino exponer un contenido normativo que razonablemente pueda atribuírseles; (iii) específicas, lo que excluye argumentos genéricos o excesivamente vagos; (iv) pertinentes, de manera que planteen un problema de constitucionalidad y no de conveniencia o corrección de las decisiones legislativas, observadas desde parámetros diversos a los mandatos del Texto Superior; y (v) suficientes; esto es, capaces de generar una duda inicial sobre la constitucionalidad del enunciado o disposición demandada”[87].

49. La necesidad de que el demandante cumpla con esta carga argumentativa guarda relación con la presunción de constitucionalidad de las leyes, que son producto de la actividad democrática deliberativa del Congreso. Al respecto, la jurisprudencia constitucional ha explicado que, en el caso de las normas susceptibles de dicha acción, tal presunción solo puede ser desvirtuada si existe una acusación concreta que demuestre una oposición entre el texto legal y los preceptos superiores[88].

50. De conformidad con lo anterior, a continuación se valorará la aptitud de los cargos formulados[89], y solo respecto de aquellos que superen este examen se plantearán los problemas jurídicos que suponga el estudio de la respectiva disposición y el examen de constitucionalidad pertinente.

51. A partir de la caracterización del Impuesto Unificado bajo el Régimen Simple de Tributación (SIMPLE), la Corte considera que los tres últimos cargos citados (Título 2 del acápite I. Antecedentes) no son aptos. En particular, las razones propuestas para fundamentar tales cargos carecen de las cargas mínimas de certeza, especificidad y suficiencia. Contrario sensu, el cargo por “vulneración del principio de autonomía territorial” (primer cargo a que se hizo referencia en el Título 2 del acápite I. Antecedentes), es apto.

52. Con relación a la ineptitud de los tres últimos cargos referidos, la Corte advierte que, en concreto, la confrontación que plantean los actores no se realiza a partir de una proposición jurídica real y existente. Más allá de plantear que, “el impuesto unificado del régimen simple de tributación es un nuevo impuesto creado para un régimen determinado de tributación de carácter nacional”[90], y, que “establece una agrupación de tributos de orden territorial”[91], no explica de que manera se concreta (i) el traslado de impuestos territoriales a la Nación y (ii) el desconocimiento de los derechos de los concejos municipales. Con todo, los argumentos que exponen los actores se reconducen a la presunta “reducción de autonomía sobre los tributos territoriales que las entidades municipales deberán enfrentar”[92].

53. De otro lado, los demandantes no desarrollaron ningún argumento respecto del por qué la norma demandada daría lugar al establecimiento de un presunto recargo sobre el impuesto de industria y comercio consolidado, o cualquier otro impuesto de carácter territorial. Además, se limitaron a afirmar que la “transferencia de un impuesto nacional, de recaudo nacional, a favor de los municipios constituye una destinación especifica”, sin precisar las razones por las cuales tal afirmación era presuntamente cierta, máxime que el artículo 66 sub examine dispone que, con respecto al impuesto de industria y comercio consolidado, su inclusión es únicamente para los efectos de declaración y pago, es decir, recaudo.

54. En suma, advierte la Corte que los argumentos para sustentar estos cargos se reconducen, en su mayoría, a la vulneración del principio de autonomía fiscal de las entidades territoriales. En esa medida, carecen de suficiencia para suscitar, de manera independiente, una duda mínima de inconstitucionalidad.

55. Segundo, con relación al cargo por “vulneración del principio de autonomía territorial”, las razones presentadas por los demandantes satisfacen las exigencias mínimas de claridad, certeza, especificidad y suficiencia, pues (i) es posible identificar un hilo lógico coherente en la argumentación; (ii) el cargo se dirige a demostrar de qué manera las expresiones acusadas atentan contra la autonomía fiscal de las entidades territoriales, para lo cual precisan que el traslado de las competencias de recaudo y fiscalización implica el traslado de la administración de un tributo endógeno de las entidades territoriales; (iii) finalmente, la acusación se sustenta en argumentos de naturaleza constitucional, con lo cual logran despertar una duda mínima respecto de la constitucionalidad de las expresiones demandadas.

56. En tales términos, la Sala Plena considera que los argumentos que sustentan este cargo constituyen una interpretación razonable y atribuible al texto demandado, que plantean un problema de constitucionalidad por el presunto desconocimiento de la autonomía fiscal de las entidades territoriales. Por tanto, será admitido y estudiado de fondo.

3. Problema jurídico del caso

57. El problema jurídico que debe resolver la Sala es si el artículo 66 (parcial) de la Ley 1943 de 2018, “Por la cual se expiden normas de financiamiento para el restablecimiento del equilibrio del presupuesto general y se dictan otras disposiciones”, es compatible con el principio constitucional de autonomía fiscal de las entidades territoriales.

4. Solución del problema jurídico del caso

58. En primer lugar, la Sala estima necesario precisar que el poder tributario local de las entidades territoriales comprende, por un lado, la potestad para establecer los tributos y, por el otro, la de gestionarlos. Al respecto, la Corte[93] ha reiterado en profusa jurisprudencia que,

“al leer el artículo 338 de la Carta […] parecería deducirse una autonomía impositiva de los municipios. Sin embargo ello no es así, pues dicha disposición ha de interpretarse en íntima relación con el artículo 287-3 del mismo Ordenamiento que dispone: ‘Las entidades territoriales gozan de autonomía para la gestión de sus intereses, y dentro de los límites de la Constitución y la ley. En tal virtud tendrán los siguientes derechos: 3.- Administrar los recursos y establecer los tributos necesarios para el cumplimiento de sus funciones"[94].

59. La potestad de imposición que la Constitución les otorga a las entidades territoriales para establecer los tributos necesarios para el cumplimiento de sus funciones, se enmarca en el “reconocimiento de autonomía que la Constitución les otorga a los municipios en diferentes campos”[95]. Dicha autonomía, en materia impositiva, no es ilimitada. Contrario sensu, “se encuentra limitada o subordinada no sólo a la Constitución sino también a la ley”[96], pues tal como lo ha expresado esta Corte, “la facultad de las asambleas y concejos para imponer contribuciones no es originaria”[97].

60. La potestad de gestión, consistente en la facultad que la Constitución y la ley les otorgan a las entidades territoriales para administrar, manejar y utilizar los tributos, acogidos en el ámbito de su jurisdicción, “en las obras y programas que consideren necesarias”[98], comprende la facultad para determinar la obligación tributaria, por un lado, y la facultad para liquidar y cobrar el tributo, por el otro. Lo cual, comprende, a su vez, la facultad de fiscalización de la obligación tributaria.

61. Con todo, dicha potestad no es absoluta. Aunque las entidades territoriales gozan de autonomía para la gestión de sus intereses, en los términos anotados, se encuentran sometidas a los límites que establecen la Constitución y la ley. Tal limitación, conveniente precisar, es admisible en la medida en que articula dos principios constitucionales, a saber: el principio de República unitaria y el principio de autonomía fiscal territorial. De allí que la competencia para determinar los elementos estructurales de la obligación tributaria (sujeto activo, sujeto pasivo, hecho generador, base gravable y tarifa), sea concurrente entre la nación y las entidades territoriales[99].

62. Dicho esto, la Sala advierte que en el asunto sub examine, la integración del impuesto de industria y comercio consolidado, que corresponde a un impuesto de fuente endógena de los municipios y/o distritos, en el régimen Simple de tributación, que además corresponde a un modelo de tributación opcional, de determinación integral, de causación anual y pago bimensual, administrado por la DIAN, es compatible con el principio de autonomía fiscal de las entidades territoriales por las siguientes razones:

4.1. Las finalidades perseguidas por el Legislador al estatuir el régimen Simple de tributación son legítimas y, por tanto, compatibles con la Constitución, en la medida en que se trata de una norma de política fiscal que busca, entre otras medidas, incentivar la formalización y evitar la evasión tributaria

63. El régimen Simple de tributación, regulado en el artículo 66 demandado, tiene como fines: (i) reducir las cargas formales y sustanciales, (ii) impulsar la formalidad y (iii) facilitar el cumplimiento de la obligación tributaria de los contribuyentes que voluntariamente opten por acogerse a este régimen.

64. En esa medida, el régimen Simple de tributación constituye una “herramienta que reduce los costos de las empresas de ser formales, en particular mitiga algunas barreras a la formalización […] principalmente las relacionadas con la formalización laboral y tributaria, de tal forma que impulsa la formalización de negocios pequeños y medianos”[100]. De esta manera, el Gobierno Nacional afirma que mediante la implementación del régimen Simple de tributación es posible disfrutar de los beneficios que reportan las menores tasas de informalidad, los cuales concreta así:

“A mayores niveles de formalidad tributaria, mayor será el numero de empresas que pagan sus obligaciones tributarias, lo que implica un aumento en recaudo, y posibilita la disminución de impuestos o tasas. Por otra parte, frente a mayores niveles de formalidad laboral, menores serán los gastos del Gobierno asociados al pago de servicios subsidiados. Los beneficios de la formalidad laboral y tributaria se traducen en una ampliación del espacio fiscal para el Gobierno, que le permitirá mayores niveles de inversión y la provisión de más y mejores bienes públicos”.[101]

65. Para la Sala, los fines perseguidos por el Legislador con esta medida son legítimos y compatibles con el texto superior, pues se trata de una política fiscal que tiene por objeto aumentar el recaudo mediante la formalización tributaria, para generar beneficios que redunden en el bienestar general de los contribuyentes. De ello se deriva una mayor cobertura y recaudo para el sistema de salud y seguridad social, en general, así como mayor crecimiento económico y, por tanto, generación de empleo y producción de riqueza de los ciudadanos.

4.2. El régimen Simple de tributación constituye una medida adecuada e idónea para alcanzar estas finalidades

66. El Simple, concebido como un modelo de tributación opcional que sustituye el impuesto sobre la renta e integra el impuesto nacional al consumo y el impuesto de industria y comercio consolidado, a cargo de los contribuyentes que opten por acogerse voluntariamente a este, contribuye y genera estímulos para que, (i) los contribuyentes se formalicen y, en esa medida, (ii) se atenúe la evasión tributaria y se incentive un mayor recaudo tributario, tanto a nivel nacional como territorial.

67. La creación de este régimen contribuye a la consecución de los fines trazados pues conduce a un estado de cosas ulterior en el que los mayores niveles de inversión redundan en la provisión de más y mejores bienes públicos, en los términos anotados por el Gobierno Nacional.

68. Contrario sensu, la falta de regulación de un modelo de tributación como el Simple, mantiene “las dificultades que representa el diseño actual del impuesto de industria y comercio, debido a la multiplicidad de actividades gravadas, tarifas, bases y calendarios, así como la falta de claridad en la definición de la territorialidad, que hace que los costos de cumplimiento de [este impuesto] sean elevados y [por tanto] carezca de equidad”[102].

69. De esta manera, es plausible concluir que la disposición demandada es adecuada e idónea, en la medida en que contribuye a la realización de los fines trazados por el Legislador.

4.3. A pesar de que este régimen de tributación integra un impuesto de carácter territorial –el impuesto de industria y comercio consolidado–, la medida legislativa no incide de forma desproporcionada en la autonomía de las entidades territoriales

70. En efecto, destaca la Sala que las expresiones demandadas refieren, en su totalidad, a la integración del impuesto de industria y comercio consolidado en el régimen Simple de tributación y, en particular, al recaudo de este impuesto por parte del Ministerio de Hacienda y Crédito Público, el cual consideran los demandantes que desconoce la autonomía fiscal territorial, pues “al sustraer la función de recaudo sobre estos impuestos de los municipios y trasladarla a una entidad del orden nacional [somete a las entidades territoriales] a depender de transferencias de otra entidad para contar con la disponibilidad de los recursos”[103].

71. Para la Sala, este régimen no incide de forma desproporcionada en la autonomía fiscal de las entidades territoriales, toda vez que la facultad de recaudo del impuesto de industria y comercio consolidado implica una limitación leve a la potestad de administración de los tributos territoriales.

72. La facultad de recaudo antes aludida es apenas un componente de la potestad de administración tributaria local (tal como se indicó al inicio de este Título 4), la cual, en todo caso, se compensa con la máxima realización de los fines del mecanismo de unificación tributaria que persigue el régimen simple de tributación (ya descritos), por las siguientes tres razones (títulos 4.3.1, 4.3.2 y 4.3.3).

4.3.1. Las autoridades territoriales pueden acoger, establecer y, por tanto, disponer del impuesto de industria y comercio consolidado

73. En primer lugar, este régimen mantiene la autonomía de las entidades territoriales para definir los elementos de la obligación tributaria, a saber: hecho generador, base gravable, tarifa y sujetos pasivos, de conformidad con las leyes vigentes en el ámbito de cada jurisdicción territorial.

74. En segundo lugar, aun cuando la unificación que supone este régimen comprende la integración de las tarifas del impuesto de industria y comercio consolidado en la “tarifa Simple consolidada”, ello no implica una sustitución o eliminación de la tarifa del impuesto territorial, pues los concejos municipales y/o distritales deben proferir acuerdos con el propósito de establecer las tarifas únicas del impuesto de industria y comercio consolidado -dentro de los rangos establecidos-. En tales términos, las entidades territoriales conservan la potestad para fijar la tarifa del impuesto de industria y comercio consolidado, aun cuando esta se integre en la tarifa Simple consolidada, como mecanismo para facilitar el recaudo.

75. En tercer lugar, dado que los municipios y/o distritos mantienen la autonomía para definir los elementos de la obligación tributaria, las entidades territoriales conservan la potestad para determinar el régimen de exenciones, exclusiones, no sujeciones, descuentos y registro de los contribuyentes. La modalidad del recaudo del Simple, consistente en una declaración anual consolidada, no impide que el contribuyente del impuesto y comercio consolidado liquide este impuesto de conformidad con las normas vigentes al momento del ejercicio, en el ámbito de cada jurisdicción territorial, pues el componente del impuesto de industria y comercio consolidado que integrará la tarifa Simple consolidado corresponderá al valor liquidado por el contribuyente de conformidad con las normas aplicables en cada municipio y/o distrito.

4.3.2. Los ingresos de las entidades territoriales se protegen, pues se garantiza la transferencia bimestral de los recursos recaudados por la Nación

76. El artículo 66 sub examine dispone, por un lado, que el contribuyente debe informar en la declaración del impuesto unificado bajo el régimen Simple de tributación, la territorialidad de los ingresos obtenidos, con el fin de distribuir lo recaudo por concepto del impuesto de industria y comercio consolidado en las entidades territoriales en donde se hubiere efectuado el hecho generador. Y, por el otro, que el Ministerio de Hacienda y Crédito Público debe desempeñar exclusivamente la función de recaudador, además de tener el deber de transferir bimestralmente el impuesto recaudado a las autoridades municipales y distritales competentes, una vez se realice el recaudo.

77. En tales términos, advierte la Sala que el recaudo que realiza el Gobierno Nacional por concepto del impuesto de industria y comercio consolidado de los entes territoriales no muta el carácter de estos dineros; contrario sensu, tales ingresos continúan siendo recursos territoriales. A pesar de que tal labor le corresponda a aquella, los ingresos no integran el presupuesto general de la Nación, pues, se reitera, son de propiedad de las entidades territoriales.

4.3.3. Dado que el régimen Simple de tributación es opcional para los contribuyentes, las entidades territoriales mantienen la función de recaudar el tributo de aquellos que no se acojan

78. Respecto de todos los contribuyentes que no opten por acogerse al régimen simple de tributación, las entidades territoriales mantienen su facultad de fiscalización. Además, sobre este particular, el artículo 66 sub examine dispone que el Gobierno Nacional reglamente el intercambio de información y los programas de control y fiscalización conjuntos entre la DIAN y las autoridades municipales y/o distritales. Por lo tanto, este régimen no sustituye ni elimina la facultad de fiscalización, como componentes de la potestad de administración de las entidades territoriales

79. Por estas razones, la Sala Plena considera que los beneficios de estimular la formalización, evitar la evasión e incentivar el mayor recaudo tributario, nacional y territorial, compensan la atribución de la facultad de recaudo del impuesto de industria y comercio unificado a favor de la Nación, respecto de los contribuyentes que se acojan a este régimen

80. En suma, el artículo 66 de la Ley 1943 de 2018, no vacía de contenido la potestad de gestión de las entidades territoriales para administrar sus recursos y establecer los tributos necesarios para el cumplimiento de sus funciones, en los términos que establece el artículo 287 de la Constitución, razón por la cual las expresiones demandadas son compatibles con el principio de autonomía fiscal que deriva del Preámbulo y de los artículos 1, 2, 4 y 287 de la Constitución.

5. Síntesis de la decisión

81. Le correspondió a la Sala Plena determinar si el artículo 66 de la Ley 1943 de 2018 desconocía el Preámbulo y los artículos 1, 2, 4, 287, 294, 313.4, 339, 346, 347, 359 y 362 de la Constitución, por los presuntos cargos de: (i) vulneración del principio de autonomía territorial; (ii) vulneración de la prohibición de trasladar impuestos territoriales a la Nación y desconocimiento de los derechos de los concejos municipales; (iii) desconocimiento del tratamiento legal preferencial en relación con los tributos territoriales; y, por último, (iv) vulneración de la destinación específica de rentas nacionales.

82. Luego de precisar que la disposición demandada producía efectos jurídicos, a partir de la caracterización del Impuesto Unificado bajo el Régimen Simple de Tributación (Simple), la Corte consideró que los tres últimos cargos citados no eran aptos, al no satisfacer las exigencias fijadas por la jurisprudencia constitucional. Contrario sensu, consideró que el cargo por “vulneración del principio de autonomía territorial” era apto.

83. Dada la aptitud de este único cargo, el problema jurídico propuesto por la Sala fue si el artículo 66 de la Ley 1943 de 2019, por medio del cual se creó el impuesto unificado bajo el Régimen Simple de Tributación (Simple) para la formalización y la generación de empleo, era compatible o no con el principio constitucional de autonomía territorial.

84. A partir de las siguientes premisas, la Sala concluyó que la disposición demandada era compatible con el citado principio:

85. Primera, consideró que las finalidades perseguidas por el Legislador al estatuir el régimen Simple de tributación eran legítimas y, por tanto, compatibles con la Constitución, en la medida en que se trataba de una norma de política fiscal que buscaba, entre otras medidas, incentivar la formalización y evitar la evasión tributaria.

86. Segunda, consideró que este régimen de tributación era adecuado e idóneo para alcanzar las finalidades trazadas por el Gobierno Nacional, pues el mecanismo de unificación de impuestos genera estímulos para que los contribuyentes se formalicen y, en esa medida, se atenúe la evasión tributaria y se incentive un mayor recaudo tributario, tanto a nivel nacional como territorial.